2013年至2014年中国新能源汽车市场大爆发,动力电池快速、大批量装车。按照动力电池平均使用寿命5-8年来计算,我国第一批投入市场的动力电池正在迎来退役期。

因此,庞大的回收市场成为当下的热门赛道。目前国内动力电池企业、主机厂、材料企业、第三方回收企业均已入局,且通过相互合作,构建废旧电池循环回收的资源闭环的模式。

同时,也有一大批回收企业将“枪口”瞄准IPO上市,只不过,有人进,有人停,还有人在为之努力。

吉锐科技创业板IPO获受理

深交所官网消息显示,5月8日,赣州吉锐新能源科技股份有限公司(简称“吉锐科技”)创业板IPO获受理,保荐机构为民生证券。

图源:深交所官网

资料显示,吉锐科技成立于2019年,主要从事废旧锂电池正极材料回收利用及锂电池材料的研发、生产、销售与加工服务,可以同时实现磷酸铁锂、三元锂电池正极材料体系全组分元素回收。主要产品包括电池级碳酸锂、磷酸铁、镍/钴/锰盐等。

招股书显示,吉锐科技本次拟公开发行不超过5908.0273万股人民币普通股(A股)股票,拟募集资金11亿元,计划用于年处理30万吨锂电池循环综合利用项目(一期年处理11万吨磷酸铁锂电池)、锂离子电池材料循环制造研发技术中心项目。

募投资金基本全部用于产能建设,吉锐科技称,近几年下游客户扩产迅速,未来对镍/钴/锂盐等原材料需求增长较快,且由于公司是行业内少有的能够大批量提供电池级碳酸锂的回收企业,下游电池厂、正极厂与公司合作意愿较强,预计未来三年内公司现有产能将实现满负荷运营。

在现有产能体系下,公司预计2026年及以后公司产能将呈现紧张状态,而电池循环综合利用项目建设周期一般不少于2年,公司有必要提前布局本项目建设以满足未来下游客户需求高速增长的需要。

图源:招股说明书

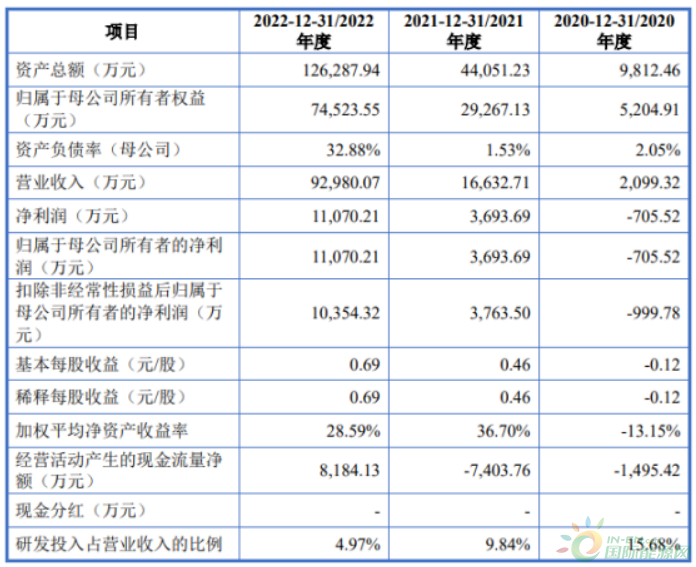

业绩方面,2020-2022年,吉锐科技分别实现营业收入2099.32万元、1.66亿元和9.30亿元;实现净利润-705.52万元、3693.39万元和1.11亿元,整体处于上升趋势。

但主营业务毛利率处于下滑态势。2020-2022年,吉锐科技主营业务毛利率分别为-19.83%、41.13%和23.52%。吉锐科技称,公司主营业务的毛利率受镍钴锂等金属或金属盐市场价格波动、产能释放等因素影响。

图源:招股说明书

产能方面,2020-2022年,吉锐科技电池级碳酸锂产能分别为800吨、2000吨、4000吨,产能利用率分别为83.92%、86.18%、81.86%;销量分别为557.5吨、1430.83吨、3228.22吨,产销率分别为83.04%、83.02%、98.59%。

从产销率可以看出,2022年吉锐科技利润的大幅提升,主要依靠正极材料市场的热度,也就是说其客户群体大部分为正极材料生产商。

客户方面,吉锐科技自2021年开始产能逐步释放,目前已积累了大批优质客户资源,包括国轩高科、厦钨新能、龙蟠科技、当升科技、长远锂科、容百科技、华友钴业、天力锂能、比亚迪、建发股份、格林美、优美科等。

不过,吉锐科技也存在着客户集中度较高的风险。2020-2022年,公司前五大客户营业收入占比分别为 80.91%、79.05%和79.65%。

有人增资,有人暂时中断

吉锐科技迈出了上市的第一步,同时也有回收企业正在谋划上市,还有的上市之路暂时中断。

天能新材料获10亿元增资。5月5日,天能动力(00819.HK)宣布,旗下附属公司浙江天能新材料(甲方)与现有股东及外部投资者(乙方)订立了增资协议。根据协议,各乙方同意支付总认购价款人民币10亿元以认购新增注册资本。

完成增资后,天能动力在天能新材料的间接持股比例将从65%降至约49.27%。

公告显示,天能新材料主要从事废旧锂离子电池的回收处理、循环再用及梯次利用业务,为工业和信息化部双白名单(回收与梯次利用)企业。2021年-2022年,天能新材料除税后溢利从5403.4万元增长至1.26亿元。

本次所获增资,其中6亿元用于天能新材料在江苏滨海的基地建设,1.5亿元用于区域循环基地和废旧电池回收渠道,剩下的2.5亿元用于天能新材料的一般营运资金。

值得指出的是,在签订增资协议的同时,各方还订立了股东协议。根据股东协议,若天能新材料未能在2026年12月31日前实现合格上市或甲方及╱或丙方(天能新材料现有的股东)在合格上市前严重违反股东协议、增资协议或新公司章程,各乙方无须支付权利金而有权要求甲方及/或丙1方回购其拥有的甲方股权。

由此可知,天能新材料或有上市计划,但天能动力并未对此作出回应。

西恩科技IPO被中止。深交所官网显示,3月31日,由于上海西恩科技股份有限公司(简称“西恩科技”)的创业板IPO申请文件中记载的财务资料已过有效期,根据相关规定,深交所中止其发行上市审核。

资料显示,西恩科技成立于2004年,深耕有色金属资源回收利用领域,主要从事锂电池材料的研发、生产和销售业务,并提供危废处置服务。主要产品包括硫酸镍、三元前驱体和碳酸锂等。

2019年至2022年上半年,西恩科技实现营业收4.8亿元、8亿元、15.5亿元和10.7亿元;实现净利润分别为-2058万元、-504万元、1.66亿元和1.48亿元。可以看出,西恩科技的营业收入和净利润自2021年起都有了较大幅度的提升。

从收入构成来看,硫酸镍产品为西恩科技营收和利润的主要来源,2019年至2022年上半年,硫酸镍占主营业务收入比例为80.19%、57.1%、49.22%和46.6%。三元前驱体产品占比波动下降,碳酸锂产品收入占比持续上升,从2019年的0.17%增长2021年的6.43%,2022年上半年更是一跃增至29.36%。

目前西恩科技下游客户主要包括当升科技、科隆新能、中伟股份、天力锂能、容百科技等业内知名生产企业。

总结

据统计,截至2022年11月,工信部已公布了四个批次的“动力电池白名单”,共有88家动力回收电池企业。

长远来看,动力电池的锂资源供给的终极路径来自电池拆解回收,但短期内不会成为主流。因为还未出现能够实现极致环保、极致价值的回收技术。

而眼下来看,更紧迫的问题是回收能力过剩。根据西恩科技招股说明书披露的11家电池回收企业,这些企业2021年的回收利用能力为55.1万吨,而实际回收量仅为14.6万吨。

在此背景下,首先考验的是回收企业对于货源渠道的开拓和维护。对于想要上市的回收企业来说,在激烈的竞争环境下,首要问题是在技术、品质、成本等方面如何持续保持竞争优势。

切换行业

切换行业

正在加载...

正在加载...