一. 后补贴时代新能源汽车将面临的若干问题

1.1新能源汽车“政策驱动”向“市场驱动”切换

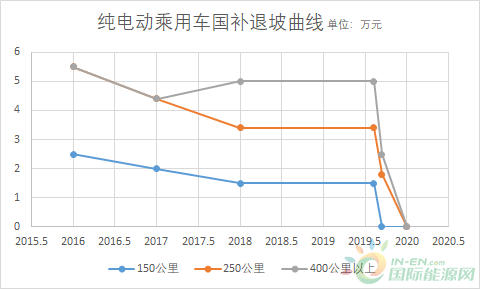

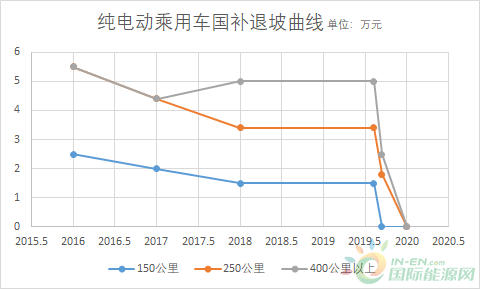

2019年3月26日,财政部、工信部、发改委、科技部联合发布《关于进一步完善新能源汽车推广应用财政补贴政策的通知》。通知明确2019年补贴政策从2019年3月26日起实施,2019年3月26日至2019年6月25日为过渡期。同时下发关于今后两年的补贴退坡政策。从更简化的角度我们对纯电动乘用车国补退坡做了寄一个极简的退坡曲线,详细如下图:

随着国补地补政策逐渐淡出,即使在新能源汽车消费端仍有类似新能源汽车车型可免征车船税这一类的政策继续加持,但是退坡政策对长期以依赖政策驱动的新能源汽车市场如同“断奶”,短期内的市场焦虑不可小觑。

1.2新能源汽车购置成本和处置成本依旧弱势

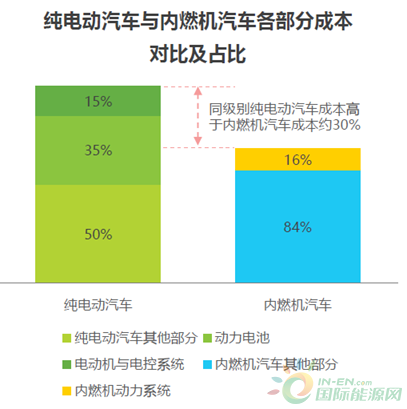

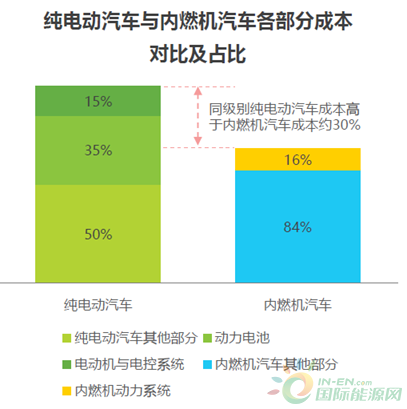

在购置成本上来看:根据2018年同平台燃油车和电动车来对比,电动车价格要比燃油价格高出30-40%之间。比如吉利帝豪EV和帝豪燃油版等(此处涉及到部分主机厂信息,具体参数匿了)。在艾瑞咨询发布的“中国新能源汽车行业报告”中同样对这一部分进行了阐述,图示如下:

艾瑞认为目前燃油车相对于纯电动新能源汽车仍有30%左右的成本优势,从成本角度来看,降低三电部分成本将是重中之重。18年末国内

动力电池组不含税售价约为1.0-1.15元/wh(另一数据来源显示均价在1.2元/wh附近),而根据预策19年三元动力电池组售价将下降至850-950元/kwh价格区间;中性预计行业平均毛利率约为25% ,而2021-2025年前后动力电池配套均价在现有技术有所突破的前提下才能达到到600元/kwh。也就是说在相同型号前提下,电动车要在达到油电平价至少还有3-6年的时间要走。

处置成本方面:目前新能源汽车二手车市场受制于残值估算和市场认知两方面问题仍未成熟,而动力电池回收体系同样浮于表面,因此这两个主要影响新能源汽车处置成本的方面在均无突破的前提下,相对于燃油车来说,新能源汽车的处置成本将是巨大软肋。

基于新能源汽车由政策驱动转向市场驱动的宏观政策趋势,结合新能源汽车当前在购置成本和处置成本上的劣势,并考虑到当前新能源汽车能源补充体系中充电场地资源坪效低、直流快充一类峰值型充电设备电网可承载能力不足、以及快充的充电损伤带来的使用成本增加这六个角度。我们预测“

车电分离 分箱换电”将是

后补贴时代新能源汽车主要商业模式

二、后补贴时代“车电分离”的现实意义

现行模式下居高不下的动力电池价格使得新能源汽车购置成本明显高于同级别燃油车,此前新能源汽车的销售严重依赖于政府补贴。现行补贴政策通常参考新能源汽车的能量密度作为补贴划档依据,因此车与电必须作为整体销售,导致新能源汽车的初始购置成本大幅上升;新能源汽车行业普遍认为补贴退坡已成事实,在后补贴时代的新能源汽车销售将面临“价格”这一巨大挑战。根据目前动力电池行业走势来看,要实现“油电平价”至少还有3-6年的时间要走,那么面对补贴全面退坡,如何在购置成本这一直接影响消费意愿的角度做出更加容易为市场所接受的商业模型将显得尤为重要。

在新能源汽车整车成本角度来看,动力电池所占成本最高,以目前国内较为普遍的60Kwh容量的三元锂电池新能源乘用车来看,其电池成本在7万左右,而一台60Kwh主流新能源纯电动汽车市场价格补贴后中位数在14万左右,意味着50%的购置成本在动力电池支出上,但若采用“车电分离”销售(动力电池归属权与使用权分离)模式,将会有效降低新能源汽车初始购置成本。不同于传统的整车销售模式,“车电分离”将占据整车成本几乎一半的动力电池从销售标的中剔除,消费者只需承担裸车购置费用,同时支付动力电池组租金以获得其使用权,而动力电池可以通过由车企、换电站、甚至平台等主体通过不同的商业模式来进行运作(具体如何操作在下文会详细阐述)。因此只有车电分离后利用更低的获取门槛才能吸引提升消费者购车意愿。

车电分离的现实意义主要有三点:

第一、剥离动力电池后,仅享有车身产权的新能源汽车价格将极具优势,意味着购车门槛将大幅降低,在当前条件下至少比同级燃油车降低30%左右。在B端市场方面:出租、网约、共享侧重高频用车,对购置成本要求苛刻、但对动力电池归属唯一性、排他性需求较弱的行业,将极具吸引力。

第二、保证新能源汽车市场发展稳定性,由补贴政策催熟的新能源汽车产业前期市场价格优势主要来自补贴支撑,后补贴时代的市场经济条件下,在新能源汽车整车成本无法匹敌燃油车的状态下,只有通过车电分离的方式才能降低购置门槛,提升C端市场占有率。

第三、只有车电分离才能完成动力电池全生命周期的开发。车电分离后的运作模式无非是动力电池的纯租赁形式(C端市场为主)或者以签约使用(B端市场为主)通过里程计费的换电方式,在使用过程中通过按里程收费打包电池使用费用和能源补充费用。两种模式中动力电池都能得到有效流通和使用,将动力电池的使用效率进一步开发,同时统一的回流路径为动力电池阶梯利用做好的回收基础,动力电池的全生命周期链条得以打通。

第四、车电分离将B/C端用户从处置成本差距中解脱。从车电分离角度来看,未来无论动力电池是通过何种形态的运营商进行运营,在最终动力电池的处置上将相对于一般B/C端用户拥有更大的议价能力,这一模式意味着B/C 端用户从一开始就获得了更高的动力电池处置成本,只不过未来运营商会通过千差万别的营销方式进行转换。

三、后补贴时代将是分箱换电的快速增长期

通过车电分离的思路,新能源汽车的车辆购置成本将不再束缚其发展。由于车电分离下自然所延伸出来的两种商业模式(1、动力电池长期租赁 2、签约加入换电网络以里程计费方式涵盖电池使用成本+能源成本)将促使分箱换电快速发展。那么分箱换电是否具备其市场竞争优势要从如下几个方面来探讨:

1.经济效益:根据目前全国最大分箱换电服务商杭州伯坦的公开运营数据显示在标

化分箱换电体系下,对比快充对动力的电池的使用寿命损伤在20%左右,以目前动力电池平均充放成本70元来算(动力电池平均可循环充放次数800-1200次,取中位数1000次来计算,目前60Kwh的动力电池价格在7万元左右,因此平均充放电成本70元),这20%的折损成本在1.4万左右,加上电池的梯次使用能力开发,动力电池全生命周期内比利用充电桩充电的车辆至少多创造30%的经济效益。另一方面在同样的场地和电量条件下,换电网络的土地利用率是快充充电站的3倍,慢充的30倍以上。这两项意味叠加使得分箱换电经济效益这一段占有很大优势。

2.车主体验:传统充电站快充需要45分钟以上,慢充6小时以上。而标准化分箱换电站能够将能量补给控制在5分钟以内,换电站分布形成有效网络效应后将能极大满足电动车快速高效能量补给需求,解决里程焦虑。同时更换电池模式,更接近客户熟悉的燃油车加油的能量补充方式,符合用户的使用习惯,体验更好。

3.安全性:换电模式将充电过程从车端集中到换电站内,换电站统一进行集中管控的低功率充电,每次都包含优化过程,保证电池使用寿命的同时,有效提高安全性,24小时值守,智能监控系统远程监控,安全隐患均可得到快速及时处理。

4. 模化推广可行性:固定式充电模式造成了“一桩对应一停车位”的客观现实。中国城市土地资源供给相当紧缺,在电动汽车规模性推广应用的背景下,大量充电车将长时间占用停车位,对土地资源占用极大。换电站作为集中式共享设施,单个换电站占地3-4个车位,同样时间条件下可服务电动车数量是充电桩的3倍以上。另一方面,能量补给效率表现较优异的快充设施配套受限于电网基建,大规模推广大功率快充后,突发性无规律的高用电负荷将对电网形成挑战,而换电站用电负荷平稳可控,电负荷均衡,可响应电网调度,对电网系统更加友好,更适合开展大规模电动汽车推广。同时不需要向充电桩这样高密度投放,在模式推广上具有更高效复制能力。

5. 单位能源使用成本:电动汽车的每公里电耗比燃油车每公里油耗低约30%,为新能源汽车的推广创造了良好的价格基础。此外,中国政府对于新能源汽车集中式充换电站还设有一系列建设、电力方面的财政补贴政策,如集中式充换电站可享受大工业用电电费价格 。而在中国实施峰谷分时电价政策条件下,换电站作为集中式共享公共设施,较大的峰谷价差可给换电运营商带来较大的成本优化空间,从而降低单位能源使用成本。也就是说换电站模式在单位能源使用成本方面将占有长期优势。

车电分离、分箱换电模式不仅从车辆推广层面解决了获取门槛问题,同时在能源成本、车主体验、安全性、经济效益及模式推广这几个方面都有比较优势,基于此我们认为,“车电分离 分箱换电”将是后补贴时代新能源汽车主要商业模式。至于商业推广速度,我们拭目以待。