汽车行业进入电动智能化时代的红利正在加速释放,尽管已经出现了特斯拉这种势能强悍的全球电动车品牌,传统燃油车企也都纷纷加速推进电动智能化产品的研发,但中国汽车产业依然最有希望抓住机会实现跃迁。

就整车而言,中国汽车出口量正在不断提升,有望以量变催生质变。中国汽车工业协会最新公布的数据显示,今年10月中国汽车出口48.8万辆,环比增长9.8%,连续两个月出口超40万辆。截止10月,中国汽车出口已达392.2万辆。中国汽车工业协会副总工程师许海东预计2023年全年汽车出口将超过450万辆。

从供应链来看,中国电动车市场的快速发展,催化了中国电动车技术创新的过程,主机厂与供应商相互配合共同提升了中国供应链在电动智能化时代关键零部件的占比。有供应商曾对媒体表示,过去三四年中,性价比更高的国产供应商吃掉了国内市场近七成的订单量。随着燃油车时代的发动机、变速箱被智能电动车时代的三电系统、智能座舱、自动驾驶所取代,成为新的关键零部件,中国汽车产业正在形成自己的竞争壁垒。

市场机构安联研究(Allianz Research)发布的《中国对欧洲汽车工业的挑战》指出,电动汽车改变了汽车行业的游戏规则,燃油车时代的技术壁垒和品牌声誉受到挑战。在慕尼黑车展上,中国参展厂商数量比2022年多了一倍,比亚迪、零跑、小鹏等主机厂和宁德时代、亿纬锂能、地平线、禾赛科技等供应商都纷纷参展。在德国媒体的统计中,有41%的慕尼黑车展参展商总部位于中国。

随着中国国内汽车市场进入到更加残酷的存量竞争阶段,中国汽车产业已经到了更大规模出海,寻求结构性增量的阶段。整车出口与汽车供应链出海成为中国汽车工业走出去的两条相辅相成的路径。前者在出口整车产品的同时,需要后者的支持实现全球扩张;后者在全球市场服务国际车企的同时,也将出海的中国车企倚为第二级火箭。

两条路径的共同归宿是通过在不同地区投资、建厂,实现本地化运营,最终完成中国汽车工业从单一市场向全球市场的拓展。罗兰贝格全球合伙人、大中华区副总裁袁文博认为,中国供应商走向全球,既增强了自身的全球采购、管理、制造、研发能力,可以承接更多海外订单,充分整合不同国家的汽车生产资源要素,进行高效配置;也可以通过覆盖海外一些国家和地区的产业布局,实现深度参与全球供应链市场的目标,因此与中国品牌整车厂形成更强的海外协同效应。

参考丰田在20世纪的全球崛起历程,中国汽车工业从整车出口过渡到在地投资和本土化阶段,也是在欧美市场日渐严格的贸易保护策略下实现顺利扩张的一条可行路径。

华泰证券认为,根据丰田经验,海外汽车贸易保护政策一般由限额、加征关税到提高本地化生产的层层递进,海外建厂为必经之路,而合资建厂或是最快介入当地经营的方式。海外建厂或为中国车企出海的重要途经,率先布局海外建厂的车企或在出海市场中更具竞争力。

只不过在海外建厂阶段,地方政策影响要大于交通便利度和人力成本,当前的国际环境下,中国汽车工业全球扩张可能会面临比日本汽车工业更多样的挑战。欧盟的反补贴调查、美国的《通胀削减法案》等政策的推出,也为“整车出口—在地投资—本地化”路径在欧美市场的实现带来了更多不确定性。

就目前来看,中国汽车工业出海进程在地理方向上也与燃油车的产业布局保持了一致。北美的墨西哥、东南亚的泰国、欧洲的德国都是传统的汽车供应链重镇,电动化和智能化的优势,让中国汽车工业能够挤入到这些本已饱和的供应链重镇中,甚至直接通过改造原有工厂来落地自己的布局。

但是,在这些国家和地区的具体落地过程中,也会呈现出不同的本地化特点。在北美,中国汽车供应链出海墨西哥更像是一场对特斯拉的押注;在欧洲,中国汽车供应链还是以服务传统车企为主;在东南亚,中国主机厂与汽车供应链企业在出海步骤上会更加协同。同时,这些布局又都在等待整车市场的中国力量爆发出来。

北美:机遇与挑战并存的大赌注

特斯拉去墨西哥建厂是加速中国汽车供应链出海建厂的直接驱动力。在规划中,特斯拉在墨西哥的工厂投资100亿美元,雇佣7000名工人,产能将达到200万辆,是全球产能最大的汽车工厂。特斯拉对中国供应商表示,如果在2025年前,未能完成墨西哥本地化生产,不仅难以获得墨西哥新工厂订单,也可能会丢失原本出口给特斯拉美国工厂的订单。

美国在2022年通过的《削减通胀法案》是推动特斯拉做出这一决定的直接原因。按照该法案,如果一辆电动车希望获得7500美元的税收减免,就需要有价值75%以上的零部件在北美生产,并且动力电池40%以上的原材料和50%以上的组件需在 “美国及其贸易伙伴国家” 生产。

但是,墨西哥凭借地理位置优势成为美国市场倚重的生产基地,其汽车零部件占到美国进口零部件的30%以上。但是尽管北美市场电动车需求的逐年增长,墨西哥却并没有建立起成熟的电动车零部件供应链。电动车需要的电动化、热管理和智能化的供应商占墨西哥整体汽车供应链的数量比例只有 2.2%。

填补墨西哥汽车供应链的空缺,是中国汽车供应链的机会。虽然特斯拉并没有明确一定会将墨西哥工厂的订单交给追随而来的中国供应商,但是在墨西哥拥有一家工厂,已经成为北美市场最基础的入场券。对于中国供应商而言,不想放弃美国市场,就要参与这一场数以十亿计的豪赌,赌自己能成为特斯拉、通用、日产、大众、福特的电动车供应商,也赌中国主机厂能够在北美市场拥有一袭之地。

在整车领域,墨西哥已经是中国主机厂的优先标的。墨西哥已经是中国整车出口的主要市场,2022年墨西哥进口汽车中来自中国的汽车占比达到23.6%。墨西哥的电动车发展目标是到2030年新销售汽车中电动汽车占比达到 5%,到2040年达到50%,2050年达到100%。对于中国汽车企业而言,这意味着一个快速电动化与智能化的百万级市场。

目前,旭升集团、宁波拓普集团、禾赛科技等数十家企业已经公布了在墨西哥的建厂计划。长江证券研报认为,墨西哥工厂投产后,可降低拓普集团目前海外出口模式的关税及运费成本,并提升供应链的安全性与稳定性,增强客户粘性,同时可以抓住北美地区电动化转型的机遇,扩大市场及订单数量。

电池企业则直接进入美国投资建厂。国轩高科将斥资20亿美元在美国伊利诺伊州新建电动车电池超级工厂。此前国轩高科已经投资24亿美元在美国密歇根州建设电池材料工厂。亿纬锂能也公布了Electrified Power、Daimler Truck、PACCAR 设立合资公司,在美国投资建设电池产能的计划。

东南亚:整车与供应链的共同破局点

从地理位置和文化习惯上更接近中国的东南亚是中国企业出海的传统优势市场,汽车产业也不例外。Canalys预计,在未来的10年内,东盟整体汽车市场将进入高速发展期,叠加中国-东盟自由贸易区建设以及RCEP等利好因素,中国汽车产品在东南亚区域的渗透率将由2022年的2.6%快速提升至2025年的12.8%。

从政策上看,东南亚国家对中国汽车产业的扩张持欢迎态度。9月举办第26次东盟与中日韩领导人会议通过了《10+3领导人关于发展电动汽车生态系统的联合声明》。东盟试图利用中日韩的支持,建立一个电动汽车生态系统,成为世界上最重要的电动汽车制造中心之一。

泰国、印尼、马来西亚等国家也纷纷出台了相应的优惠政策,吸引国外电动车产业投资。这些优惠政策的核心是要以市场换技术,不但对生产企业提供补贴和税收豁免,对不同车型也会有消费补贴,以期望完善电动车产业链,发挥汽车产业对当地经济、科技、就业的发展带动作用。

泰国为电动汽车生产商提供长达8年的企业所得税豁免权,以及在2025年底前免除电池、电动汽车驱动电机、电动汽车压缩机等关键零部件的进口税,并承诺补贴汽车厂商的电力成本。同时,电动车还可以获得最高约合3万人民币的购车补贴。印尼允许电动车产业投资者设立100%的独资企业,并减免企业所得税和电动车的销售增值税。马拉西亚要在2026年前免除电动车的进口税和销售税。

市场和政策因素进一步推动了中国汽车企业在东南亚的建厂积极性。比亚迪、上汽、长安、吉利、哪吒等主机厂都已经在东南亚开始落地建厂计划。蜂巢能源也计划在泰国建立新能源电池模组PACK工厂。2022年年中国也超过了日本,成为泰国最大的汽车行业外国投资者。

均胜电子旗下均胜安全全球执行副总裁、亚洲区总裁单津晖表示,东南亚既有本地消化,也有全球出口。泰国本地市场规模在80万辆左右,印尼在120万辆左右,同时,泰国汽车出口额在100万辆左右。出于成本原因,均胜安全有些向欧洲出口的项目,也会把生产放在泰国。

对于中国汽车产业出海而言,东南亚是一个比较完美的跳板,政策友好程度高,有一定市场空间,中国品牌的市场接受度也强,同时,中国企业还能够凭借此处的产能辐射澳洲和欧美市场。也因此,中国主机厂在东南亚的布局动作要相对更快,而供应链企业也在这个区域有很深的积淀,能够快速完成电动供应链对燃油供应链的替换。

欧洲:电池为先,缓步推进

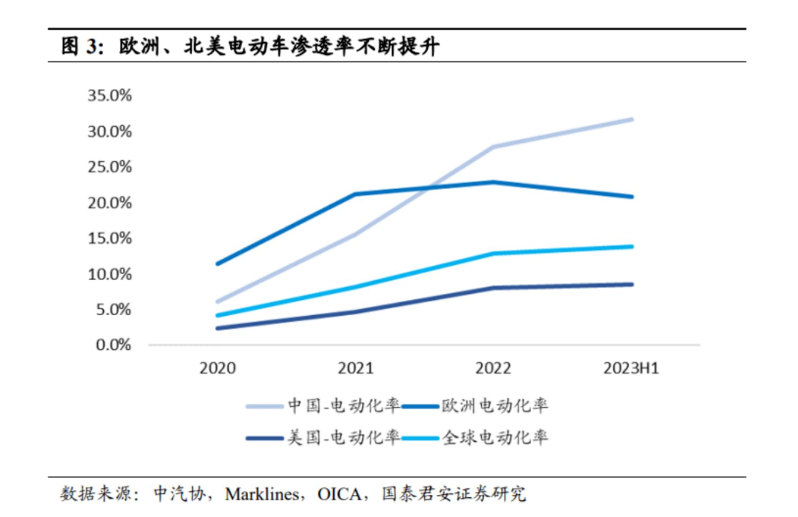

相对北美和东南亚,欧洲市场有更高的电动车渗透率,但也有更强的进入壁垒。毕马威在《中国新能源汽车筑梦欧洲》报告中总结了五点挑战:发达国家市场进入门槛较高、宏观环境变化、强大的本地竞争对手、产品定位不清难以满足本地化消费者需求;“绿色准入”机制带来更高合规要求;中国本土新能源汽车品牌认知度依然偏低;数字化和智能化加大个人信息保护和数据合规风险;本地化运营能力的欠缺限制了对欧洲用户本土化需求的满足。

这使得中国企业产业目前在欧洲的投资和布局更多集中在供应链端,以满足欧洲车企的生产需求为主要目标。2022年中国在欧洲汽车行业的总投资占比高达53%,较2021年占比提升了33个百分点。直接原因就是中国动力电池企业加大了在欧洲投资建厂的力度。

电池原材料咨询公司Benchmark Mineral Intelligence预估,到2031年,欧洲的电池产能将达到1200GWh。其中,44%将由亚洲公司在欧洲的工厂提供,而中国企业在欧洲的产能有望超过300GWh,名列第一。

宁德时代在德国的首个海外动力电池工厂于2022年实现投产,投资18亿欧元,满产后年产量将达到约3000万枚电池电芯,可装配18.5万至35万辆电动汽车。这家工厂主要为宝马提供电池。国轩高科在德国的首条动力电池pack产线也在今年9月开始运行,总计产能规划20GWh。

此外,中创新航计划在葡萄牙建设欧洲动力电池工厂,预计2025年底投产,年产能达15GWh。亿纬锂能拟在匈牙利德布勒森建设45万平方米的生产基地,用于投建大型圆柱乘用车锂离子动力电池产能。欣旺达也计划在匈牙利投资19亿人民币,建设电动车动力电池工厂。蜂巢能源在德国投建了一家pack工厂和一家电芯工厂。

在主机厂方面,上汽计划在欧洲投资建设新能源汽车工厂。这家工厂的特殊性在于,其服务于上汽收购的英国汽车品牌MG,是MG在欧洲销量达到11.5万辆的前提下做出的决定。同时,也有消息称,比亚迪正考虑在匈牙利建设首家新能源乘用车工厂,并将在年底前发布正式公告。

瑞银(UBS)认为,中国巨头比亚迪的成本优势比西方现有企业高出30%,即使加上关税、运输成本和更昂贵的本地生产成本,比亚迪在欧洲也能提供具有竞争力的价格。伯恩斯坦研究公司在一份报告中指出,面对中国电动汽车的优势,欧盟可能会对其汽车产业采取越来越严厉的保护主义。

汽车行业咨询公司JATO Dynamics认为,中国汽车产业可以在取得成功的同时,让一切变得更加有序。JATO Dynamics预计,西方传统汽车制造商和中国制造商未来几年将通过合资企业在技术和充电基础设施等领域开展进一步合作,并可能看到更多的中国制造商效仿上汽集团收购西方汽车制造商。

参考丰田的成功经验,中国汽车产业应该在替换燃油车供应链的同时,将自己融入到当地的产业发展进程中,实现共赢。在东南亚,丰田搭建了以丰田整车厂为第一层,核心零部件供应商为第二层,原材料加工为主的泰资供应商为第三层的分工互补生产网络体系。保证供应链稳定的同时,也促进了泰国产业的发展。

中国企业正在进行这样的尝试。国轩高科已经与巴斯夫中国、瑞士ABB、Ebusco、Ficosa及Idneo等5家国际巨头签订合作协议,在电池材料开发、自动化工厂建设、储能系统开发、电池回收等方面与其进行更多合作。将更多国际巨头拉入到自己的生态圈中,分享利益,才可能降低和消除对方的敌意。

当然,就像伯恩斯坦研究公司在报告中所说,无论如何,中国电动汽车制造商将在全球电动汽车市场上占据更高的份额。因为中国汽车产业确实拿到了赛点,现在需要做的只是用优势换得合作。

切换行业

切换行业

正在加载...

正在加载...