天下动力电池如有十分,六分半中国产,三分半在其他。

中国动力电池企业用了不到10年,完成了从弱到强的发展。

根据SNE数据,2015年,全球动力电池市场中,中国企业市场份额仅为16%;,截至到2022年前11个月,中国企业市场份额已经达到64.5%。

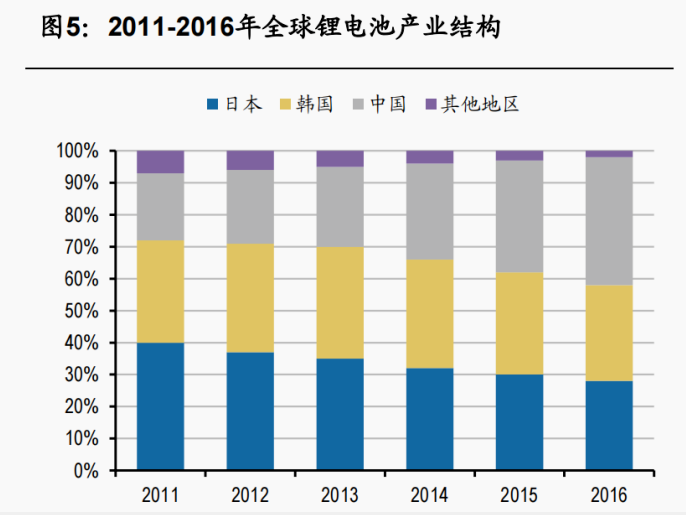

中国已经接棒日韩,成为第三个主导锂离子电池市场的国家。

中国动力电池的影响力已经从地区拓展到全球范围内。目前,世界上任何一个打算大规模制造智能电动汽车的企业,都绕不开中国电池供应商。

而且,中国动力电池也在海外广泛布局,就近供应当地车企。

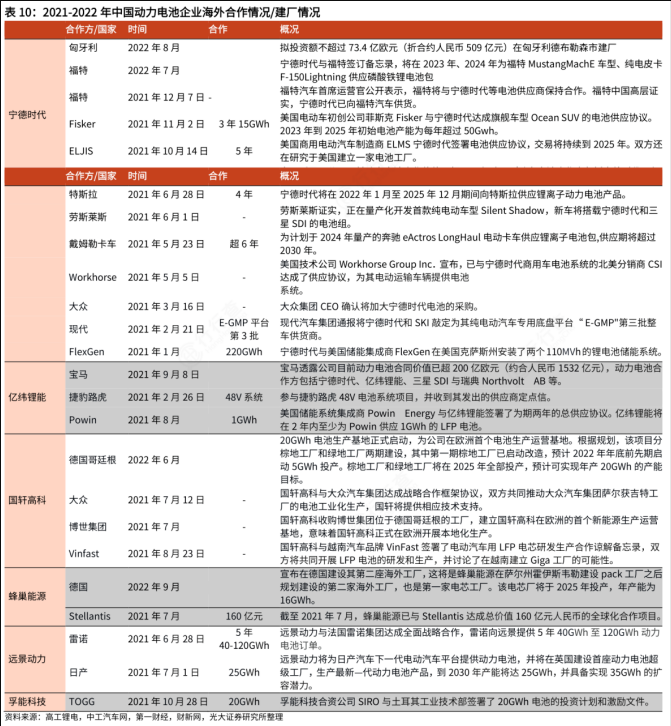

据不完全统计,截至目前,中国动力电池企业已建成、在建以及规划建设的海外工厂累计产能已超过300GWh,超过2021年全球动力电池总装机量。海外投资中,领先的是宁德时代114GWh、亿纬锂能20GWh、远景动力157GWh、国轩高科20GWh、蜂巢能源24GWh。

同时,中国电池企业也通过出口供应外企,2022年,累计出口达68.1GWh。

但是20年前,海外锂离子电池市场竞争中,并没有中国的身影,日韩才占市场主导地位。

我们来回顾下,近十年,中国动力电池产业是如何崛起,又如何“走出去”的。

01

困守一隅,艰难支撑

动力电池是锂离子电池的重要分支,在新能源汽车发展起来之前,3C产品才是锂离子电池的最大应用领域,因此要了解动力电池的发展,先要从锂离子电池的商业化开始。

(1)早期日韩企业双雄并立

现在汽车普遍使用的锂离子电池,最早的商业化地区在日本。

1991年索尼公司研制的锂离子电池开始应用于便携式电子产品。随后的20年,日本和韩国的企业分别靠技术和成本领先全球。

两个数据可以说明当时日韩企业的双雄格局:2000年,日本锂离子电池企业总体销售额占据全球销售总额的93%。随后韩国电池企业市场份额从2005的15%提升至2010年的39%,市场份额与日本企业份额差距明显缩小,双雄争霸的格局正式形成。

2000年,中国国产锂离子电池才实现商业化生产。中国凭借低廉的劳动力以及庞大的电子产品市场需求,很快成为锂离子电池的最大生产国家。不过,这一时期这些电池中约有40%都是由日韩等外资企业生产。

中国本土企业的尴尬是,有生产没核心技术。

2007年,国家发改委颁布《新能源汽车生产准入管理规则》,明确规定我国以补贴的方式,开始扶持新能源汽车产业的发展。

2009年1月,“十城千辆”新能源汽车示范推广应用计划发布。科技部、财政部、发改委和工信部通过提供财政补贴,计划用3年左右的时间,每年发展10个城市,每个城市推出1000辆新能源汽车开展示范运行。

自此,中国新能源汽车推广政策开始实施。

随着新能源汽车的崛起,在汽车中作为动力使用的锂离子电池的占比越来越大。

此时,市面上并没有针对电动汽车的研发的电池。大洋彼岸的特斯拉,开始尝试使用笔记本电脑上的18650圆柱驱动车辆。这标志着,电子产品的电池开始应用在电动汽车领域。世界上只有日产和NEC合资成立的AESC公司是专门为电动汽车生产电池产品,其余皆为消费电池企业转型而来。

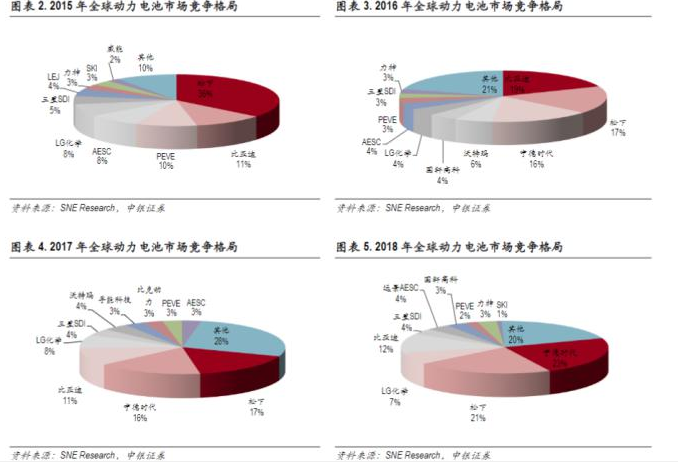

这时,松下、LG化学、三星SDI、AESC四家公司占据国际动力电池市场的主要份额,其中松下作为特斯拉最主要的动力电池供应商,在收购三洋后,凭借特斯拉的发展稳居市场领导者地位,将当时的市场份额稳定在30%以上。

LG化学和三星SDI凭借先进技术和低价策略迅速打开市场,增速较快。AESC凭借日产纯电动车Leaf的畅销占据市场主要份额。

(2)韩国企业无情打压,本土企业畸形扩张

2009年,中国开启新能源汽车“十城千辆”时,正是日韩锂离子电池独步天下的时代。

日韩在电子产品电池领域的优势,延续到了车用动力电池领域。

到2012年,中国新能源汽车正式进入快速增长阶段,中国电池企业看到了发展机遇。

数据来源:赛迪智库

中国新能源汽车的高速发展,引起了日韩电池企业的注意。

2015年,LG、三星等韩系企业瞄准机会,携带自家成熟的三元电池技术进军中国市场,加速投产动力电池生产线。

2015年10月22日,三星SDI西安工厂竣工,该工厂拥有年产4万台高性能汽车动力(纯电动EV标准)电池的最尖端的生产线,生产线涵盖了生产汽车动力电池单元与模块的全工艺流程。

有业内人士告诉记者,当时西安工厂的参观者络绎不绝,以至于三星后来难以招架,考虑联系旅行团来协助减轻公司人员的负担。同年11月,三星SDI开始向江淮汽车供给电动汽车用圆柱电池。

紧接着,10月27日,LG化学南京工厂竣工,本次建成的LG化学新能源电池项目(一期)工厂,具备年产10万台以上新能源汽车电池的生产规模,挤入国内动力电池生产商前列。

产能已准备就绪的韩国企业,希望通过价格战毕其功于一役,彻底打垮中国电池企业,延续他们在电子产品领域的辉煌战绩。在2015年左右,国内三元锂电池出厂价2.5-3元/Wh之时,日韩企业以1元/Wh的亏本价格截获包括奇瑞、吉利、长安等车企在内的大量订单。

新能源汽车发展的带来成果,被日韩企业截了胡。

以三星为例,西安产线投产初期,便有郑州宇通、北汽福田等客户,随后更是增加到10余家车企。

2015年,中国商用车快速启动,市场上电池供不应求,市场异常火爆,这让很多不涉足动力电池的企业开始试水该领域。GBII数据显示,2015年中国动力锂电池企业数量大概84家。而其他渠道的数据显示,2017年动力电池企业数量达到了200多家。

做大的中国动力电池产业,似乎并没有变强。

(3)困守一隅的中国动力电池企业

除了宁德时代等少数几家企业有海外客户,中国再鲜少有企业被海外车企认可。

一般来说,日韩电池是欧美地区车企的首选。例如发展势头最猛的特斯拉,就是由松下独家供应电池;通用、福特等企业选择LG作为主要供应商。日韩成为电池的主要出口国,美欧地区则是相应的进口国;中国的情况则是自产自销。

此时,拥有相对完善产业链的中国动力电池企业并没有走出国门。

新能源汽车补贴的刺激下,中国动力电池产业像打了膨大剂的草莓和苹果,个头变大了,但产品质量并不尽如人意。

当时中国北方车辆研究所曾组织一批中外车用动力电池对比测试,日本对产品一致性的控制能力已经能够达到100%的合格。看到结果的测试专家坦言,“中国应该加大在电池研究、设计以及生产方面的投入,认真分析产生差距的技术原因,研究具有自主知识产权的、解决差距的办法。”

这时,中国电池企业既要面对日韩企业的不合理压价,又要面对自己本土企业的无序竞争,没有形成规模的电池企业,生存压力异常大,在技术上下功夫的企业少之又少。

同时期,国内车企的采购大多是用来换补贴的,对使用效果如何并不关心,甚至不少车企出现了骗补行为。这更加剧了不少电池企业不重视技术,生产凑数的心态。

反思这一阶段的发展,中国动力电池行业主要解决从无到有的问题,产品既没走出国门,也没形成品牌认可度。

02

中国晋级最大市场,本土企业迎主场优势

2015年对于锂离子电池产业来说,注定是不平凡的一年,主要产品、主导企业和主要国家都发生了翻天覆地的变化。

2015年全球智能手机出货量增速降至10%,中国新能源汽车则在巨额补贴刺激下迅速增长,动力电池装机量随之膨胀,成功取代手机锂电池,成为了锂离子电池行业最大的市场。

也是这一年,中国赶超日本成为全球最大的动力电池生产国。次年,中国超越美国成为全球新能源汽车保有量最大的国家,占比高达40%。

中国动力电池产业的转机,来自于政府的支持。

2015年3月,工信部发布的《汽车动力蓄电池行业规范条件》(以下简称《规范条件》)与2016年发布的《新能源汽车生产企业及产品准入管理规则》(简称《新能源汽车准入规则》)相结合,将动力电池的发展机遇留给了本土企业。

根据《新能源汽车准入规则》要求,2017年7月1日新能源汽车所使用的电池必须进入《规范条件》目录,否则使用该电池的新能源车辆将无法进入推广目录,继而也无法获得补贴。

2015年11月开始,工信部先后公布了四批符合“白名单”的公司名单,共57家电池公司入围,主要包括宁德时代、比亚迪、国轩高科、天津力神等国产动力锂电池公司。但三星SDI、松下、LG化学、韩国SKI等日韩动力电池公司,始终未能进入目录,他们在中国的进一步发展计划被迫搁浅。

这为本土锂电池企业发展争取了宝贵的时间。

宁德时代和比亚迪是抓住窗口的典型企业。在2015年工信部公布的新能源车目录中,3200款车型里有500款都使用了宁德时代的电池;比亚迪则凭借自身电动汽车销量,也牢牢占据了锂电池全球头部位置。

一方面,中国电池企业突飞猛进,另一方面,日本电池企业遭遇重大挫折。

2015年,在全球十大动力电池企业中,日本有4家,韩国有3家,中国企业有3家,其中比亚迪是中国的龙头。

2016年,日本动力电池产业遭遇重大挫折。日产大幅减持AESC、索尼出售电池业务,日本TOP10企业减为3家,松下、AESC和PEVE的市场份额大幅缩水。同时,韩国的LG和三星也有明显下降;取而代之的则是中国企业的数量和占比大幅提升。

自2017年开始,宁德时代的发展势如破竹,先是超越比亚迪,而后超越松下拿下全球第一。

2018年,宁德时代抓住这关键的窗口,开启了快速扩张:IPO上市,进军欧洲、在德国建立工厂,签下宝马10亿欧元订单,拿下本田56GWh大单,进入戴姆勒、捷豹路虎、大众、本田、日产等国外车企供应链,与上汽、长安、北汽新能源、江铃、东风、广汽、吉利等国内车企建立深度合作关系,在国内已形成了动力电池一家独大的局面。

动力电池产业改天换地的时候已经到来。

很快,以宁德时代为代表的企业,不仅实现了产品出口、海外建厂,还会向海外企业输出技术。自此,中国由动力电池大国开始走向强国。

03

技术输出,产品输出,产能输出

时至今日,动力电池是中国在汽车产业中,少有的强势领域,不仅实现产品出口、企业海外建厂,甚至还向外输出技术。

2022年,中国锂电池出口同比增长86.7%,其中大部分应该是由动力电池贡献。去年,中国动力电池企业电池累计出口达到了68.1GWh。

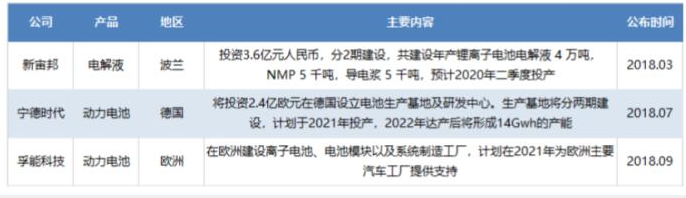

2018年,以宁德时代为代表中国电池厂商已经不满足于国内的市场,陆续迈向国际舞台,欧洲成为了新战场。

2018年,新宙邦、宁德时代和孚能科技等企业都宣布了在欧洲建厂规划,成为第一批计划海外建厂的企业。

资料来源:根据互联网信息整理

随后,中国电池企业规划海外建厂的消息此起彼伏。

2020年11月份,蜂巢能源宣布在德国萨尔州建立将建设一座年产能24GWh的电芯工厂和PACK工厂,项目总投资20亿欧元。

2021-2022年期间,中国不少动力电池企业仍在追加海外建厂计划,亿纬锂能、蜂巢,以及国轩高科等。

据不完全统计,截至2022年,已有包括宁德时代、亿纬锂能、蜂巢能源、远景动力、国轩高科、蔚蓝锂芯、孚能科技、中创新航在内的多家国内锂电池企业官宣在海外建厂,工厂量达23家(包含电芯、模组PACK工厂),其中,18个工厂公布了规划产能,总计超366.5GWh。

此外,宁德时代和蜂巢能源已经开始向海外输出自主研发的动力电池技术。2021年10月,宁德时代与现代摩比斯签署战略协议,授权后者使用其CTP技术,在全球范围内供应CTP相关电池产品;2022年5月,宁德时代授权泰国国家石油公司(PTT)的全资子公司ArunPlus使用CTP技术,双方将向泰国电动汽车品牌Horizon Plus供应电池产品。

此外,蜂巢能源已经通过IP知识产权输出印度某知名公司帮助印度企业提升电池产品技术及换代升级合作。

2022年12月,宁德时代位于德国图林根州的首个海外工厂如期实现锂离子电池电芯的量产,这标志着中国电池企业在海外市场正式开花结果。

这个过程自然离不开电池产业链各个企业的发奋图强,在补贴扶持下培育出的企业不是温室里的花朵,可以独立面对全球竞争的血雨腥风。

十年磨砺,撒出的补贴,不仅换来了动力电池整个产业链的国产化,更让这个产业从本土走向海外,培养成全球领先的玩家。

不可否认,目前中国在液态锂离子电池领域的地位不可取代,但是技术进步永无止境,任何颠覆性的进步,都可以推倒原有的秩序。在未来的固态电池领域,中国依然会是强国么?这需要中国整个电池产业来回答。

切换行业

切换行业

正在加载...

正在加载...