新能源汽车无疑是2022年最热投资赛道之一,随着其市场规模提速发展,在不断更新的行业格局里,越来越多的车企意识到,在综合实力比拼时代下实现产业规模化才是赢得竞争的关键。于是,在第一波新能源电池退役潮叠加产业链升级需求的背景下,电池回收赛道在近两年里成为了打造新能源电池闭环产业链的重要一环。

2022年,全国新增了3.5万家电池回收企业,是国内现存电池回收企业总数的一半。面对如此复杂的市场现状和激烈的市场竞争,新能源电池回收产业将会如何发展?最具投资价值的新能源电池回收企业会是哪家?

当前,基于新能源电池“生产 – 销售 – 使用 – 再利用”的完整生命周期,我国迫切需要打造一条清洁绿色、可持续发展的闭环产业链,真正实现新能源电池的环保无污染。在环保、政策和市场等多重力量助推下,新能源电池回收产业即将进入爆发增长期,对于投资者而言,也是挑战和机遇并存。

1

产业发展现状

在全球新能源汽车市场和新型储能市场共同发展驱动下,新能源电池持续增长,装机量有望继续保持高增速。近年来,全球碳中和目标明确,在应对能源危机和加强环境保护的双重驱动下,新能源电池产业受到世界各国政策的大力扶持,整体呈现快速向上发展态势。

根据UBS的研究报告,预测到2025年,全球EV的渗透率可达17%,海外新能源电池装机量可达631.02GWh,全球新能源电池名义产能可达2539GWh。在全球需求指数式扩张的推动下,2007年至2022年期间,从产业规模看,中国新能源汽车年销量从2009年的5209辆增长至2022年的680万辆,据预测2025年销量可达到560.62万辆,其间复合增速20.8%,根据行业平均单车带电量,保守预测2025年,中国新能源电池的装机量可达341.98GWh。

与此同时,全球新型储能市场保持着高速增长态势,进一步带动新能源电池装机量。从全球新型储能行业装机情况来看, 全球已投运电力储能项目累计装机规模达到209.4GW,同比增长9%。其中新型储能累计装机规模达到25.4GW,同比增长67.73%。中国储能行业起步较晚,但是近几年发展速度快。2022年三季度我国新增储能装机规模达到7.0GW,截至2022年9月我国已投运电力储能项目累计装机规模达到50.3GW,同比增长36%。

随着前期保有量巨大的新能源电池迎来退役期,电池回收环节的重要性和紧迫性逐渐凸显,未来几年行业将有望迎来高速发展。

2

产业布局分析

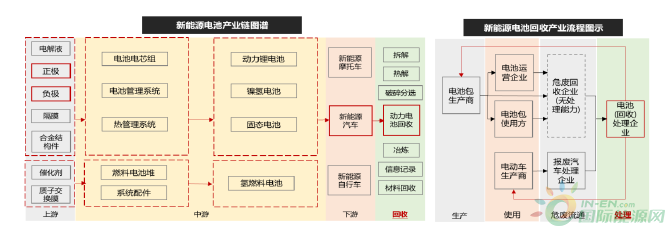

新能源电池产业的技术迭代、产能扩张以及不可忽视的回收再利用需求,导致产业链条长、增长空间巨大。新能源电池产业链一般分为三个环节,分别是产业链上游,主要由正极、负极、隔膜和电解液相关企业组成,覆盖五类核心制造部件;中游是电池企业,以宁德时代为龙头、比亚迪次之,其他追赶者包括华友钴业、国轩高科、LG新能源等;下游中乘用车电池装机量占新能源汽车电池总装机的近90%,且占比持续提升。

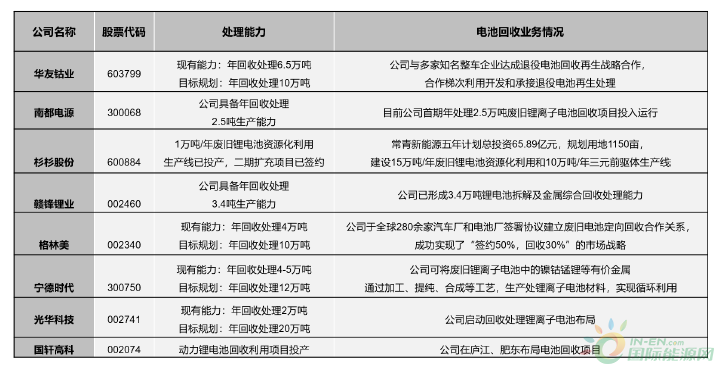

我国新能源电池回收行业目前尚处于发展初期,在主要电池生产商家的布局下涌现出一批起步较早的企业,积极进军电池回收领域。目前,由于行业处于发展早期,大部分企业的电池回收再利用相关业务还处于前期推进阶段,少数上市公司的废旧电池处理能力初具规模,部分上市公司通过入股成熟的电池回收企业获得业务开展能力。上市公司中,格林美、华友钴业、宁德时代等企业处于领先位置。

3

产业驱动因素

我国新能源电池回收利用产业在来自环保、市场和政策层面的多重力量助推下,完善的新能源电池回收渠道符合未来碳中和发展方向,有效回收废旧电池中的多种可回收金属资源,不仅可以在一定程度上,缓和上游镍、钴、锂等原材料因供需失衡导致价格暴涨的压力,也协助企业履行生产者责任。

废旧电池回收具有极大的环保意义。废旧电池材料一旦流入自然环境中,材料中的金属离子、碳粉尘等都有可能造成重金属污染或有机物污染,并通过食物链最终进入人类和动物体内,严重影响环境质量和生物健康。

废旧电池回收有效缓解金属原材料供应压力。新能源电池需求爆发导致上游金属原材料的价格大幅上涨,包括镍、钴、锰、锂等。目前,我国仅能实现镍和锰的供需平衡,钴和锂的资源储量均面临自有产能无法满足国内新能源电池需求激增的矛盾,进口依赖度分别高达90%和70%。通过废旧电池回收,退役电池正极材料中的有价金属可再次用于电池的制造,部分满足未来对于新能源电池的装机需求,有利于减轻我国对金属原材料的进口依赖,中和原材料成本上涨带来产业发展压力,具备积极的的战略意义和经济效益。

废旧电池回收符合国家政策导向。新能源电池退役潮、电池金属供给约束、环境污染问题是政府越发重视电池回收的三大主要原因。2012年起,国家相继出台多项相关政策以规范电池回收行业发展。2016年起,随着新能源汽车快速放量,政策出台频率明显提高,关于明确生产者主体责任、建立溯源管理平台、回收网点等回收相关规范密集出台。2018年至今,政策加速推动,层级提高,且开始聚焦试点实施。

4

投资机会分析

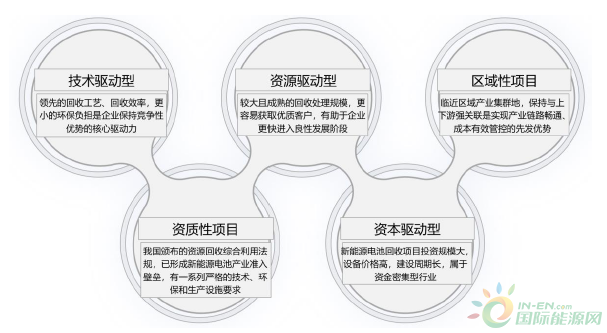

目前新能源电池回收行业尚处于发展初期,尚存年回收处理体量差距较大、单体规模不大、行业集中度较低、可持续的回收体系尚不健全等需要完善的问题。面对大量涌入的电池回收企业、日益激烈的行业竞争、电池级碳酸锂成本价格暴涨、废旧电池回收价格飙升等行业现状,如何用投资发展的眼光筛选出优质电池回收企业,需要立足于以下五个核心竞争实力:

(1)技术优势:领先的回收工艺、回收效率是企业发展的核心驱动力。电池回收行业是一个技术密集型行业,回收技术包括湿法、干法以及混合工艺,拆解环节包括人工拆解、半自动化拆解和全自动化拆解,每个环节的回收效率、自动化程度、环保影响、经济价值等因素都是贯穿回收企业全生命周期的关键,也是保持企业竞争性优势的核心。

(2)资源驱动:初具规模的回收处理能力、充足的原材料供应、成熟的回收渠道和完整的产业链条,是废弃电池资源综合利用行业的重中之重。在我国废旧资源回收体系政策不断完善的过程中,企业自身也需要通过大量资源积累,确保原材料的供应充足,有助于企业获取优质客户,获取更具有一致性的待处理电池包和电芯,带动原材料处理工艺的升级优化。

(3)区域壁垒:临近区域的产业集群效应有助于企业结合上下游,发挥联动优势。基于废旧电池特殊的物理特性,出于政府监管、公共关注、运输成本、有限的运输半径和经济效益多维度考量,电池回收企业更加注重与电池厂商、原材料商的联动效应。目前国内已形成的长三角、两湖、珠三角三大产业集群,以区域化规模优势促进企业与上下游深度合作,有助于企业维护良性开发合作关系,提升企业整体竞争力。

(4)资本驱动:长期充足的资本投入是企业构筑竞争优势的隐形护城河。电池回收行业是典型的资金密集型行业,其投资规模大、设备价格高、建设周期长等行业特征,要求企业具备强大的资金实力。

(5)资质壁垒:企业拥有完善准入资质符合未来行业发展方向。对于废旧电池回收综合利用领域,我国逐年颁布的相关行政法规提出了一系列严格的技术、环保和生产设施条件要求,未来监管大概率进一步趋于严格。目前的《固体废物污染环境防治法》《危险废物经营许可证管理办法》《废锂离子动力蓄电池处理污染控制技术规范(试行)》已形成了行业准入资质壁垒,虽然暂无危废资质和进入化工园区的特殊要求,但是坚持建立符合环保、技术多方要求的完善的回收体系,是优质电池回收企业的长期发展战略之一。

我们认为未来最具投资价值的新能源电池回收企业,应具备拥有核心技术、回收体系完善、产业集群优势、资金实力雄厚、危废资质完善等核心竞争力,才能应对行业需求快速爆发、竞争日益加剧等复杂的市场环境,最终有望成长为我国电池回收领域的龙头。

展望未来,面对电池回收行业的高速发展预期,我们既要看到产业的升级也要直面目前新能源电池回收存在的诸多问题,全方位考虑诸如国内电池可持续回收体系不健全、行业评估标准和规范缺失、原材料回收价格与再利用产品价格“倒挂”等风险点。回顾近些年环保产业大起大落的历史,我们应从历史中总结,在浮躁中冷静,理性看待所有“风口”,从而更好地“借风起势”。(*本文不构成投资建议)

切换行业

切换行业

正在加载...

正在加载...