下游动力电池市场需求旺盛带动中国三元前驱体出货进一步增长。

GGII初步调研数据显示,2020年全球三元前驱体出货量为42万吨,同比增长34%。其中国内出货量33万吨,同比增长45%。

出货量增长的原因,一是国内三元材料需求量加高,2020年中国锂电三元正极材料出货量24万吨,同比增长23%,三元材料增速高于锂电池的增速。

二是LG能源、三星SDI和SKI等国际电池企业电池出货量大幅增长,带动中伟股份、格林美、华友钴业等企业三元前驱体出货(含出口)同比明显提升。

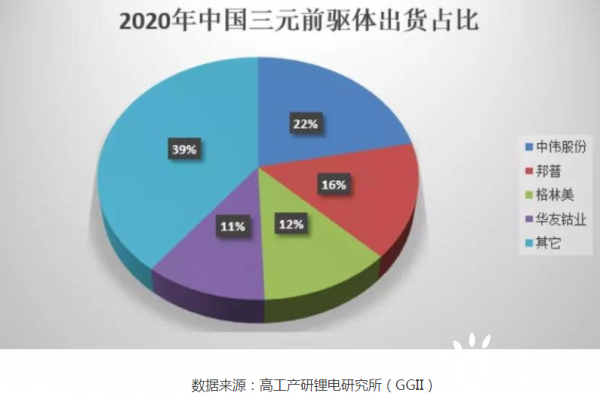

从市场竞争格局来看,2020年国内三元前驱体出货量TOP4企业排名,从2019年的格林美、中伟股份、邦普、华友钴业变成中伟股份、邦普、格林美、华友钴业。

具体来看,2020年国内三元前驱体出货量超过3万吨的有中伟股份、邦普、格林美、华友钴业;其中中伟股份出货量超7万吨,同比增长超50%,位居国内第一。邦普、格林美、华友钴业出货量在3-6万之间。

当前,国内三元前驱体市场呈现出头部企业集聚的发展趋势。

2020年,出货量TOP4企业市场集中度占比为61%,其中,TOP3企业中伟股份占比22%,邦普占比16%,格林美占比12%。

值得注意的是,在三元前驱体市场占比提升的同时,中伟股份的四氧化三钴出货量也实现大幅增长。

GGII数据显示,全球四氧化三钴2020年出货量7.6万吨,中伟股份市场占比23.7%,位居行业首位。

高镍市场占比提升 海外需求增长明显

尽管三元材料依然是动力电池市场的主流,但从产品需求来看,高镍三元材料的市场需求明显增长,进而带动高镍三元前驱体出货量增长。

从三元正极材料产品型号结构来看,2020年三元材料市场仍以5系及以下型号为主,但5系及以下材料占比同比下降9个百分点;高镍8系材料占比同比提升9个百分点。

8系材料占比上升的背后,一方面是国外电动汽车2020年销量超150万辆,带动LG能源、三星SDI、SKI等企业电池出货量提升,国外电池企业主要布局高镍电池领域,中国具备三元材料出口能力,欧美市场需求带动导致2020年国内三元材料外销超过5万吨;

另一方面是电动工具市场2020年同比增长超50%,电动工具用锂电池逐渐向高倍率、大容量方向倾斜,促使锂电池生产企业加快使用高镍材料。

受此影响,包括中伟股份、格林美等企业的高镍前驱体产品的出货占比也大幅提升。

中伟股份表示,公司2017年5系产品的占比大概80%左右,目前已经降至20%,现有产品高镍系占比已经超过80%,供给国外的需求超过国内。

格林美表示,公司2020年三元前驱体出货量4万吨,80%以上为单晶及高镍产品,其中外销同比增长50.8%。

中国海关数据显示,2020年中国NCM三元前驱体和NCA前驱体合计出口达11.28万吨。其中,NCM三元前驱体出口9.27万吨, NCA前驱体出口7338吨。

在出口方面,中伟股份、格林美、华友钴业排名前列,主要供货Ecopro、LGC、L&F、POSCO、优美科等企业。中伟股份三元前驱体出口占其总出货量的40%,出口排名第一;格林美、华友钴业紧随其后。

产品供不应求 头部企业积极扩产

进入2021年,动力电池市场延续去年第四季度高增长态势,装机量同比大幅提升,进而带动上游三元材料和前驱体出货持续增长。

当前,包括宁德时代、中航锂电、蜂巢能源、亿纬锂能、LG能源、三星SDI、SKI、松下等中日韩电池企业都在大规模扩充动力电池产能,要求上游原材料供给快速跟进配套。

为满足市场增长需求,国内头部三元前驱体企业纷纷开启扩产计划,并加强供应管理保障原料供应稳定和降低采购成本,加快新增产能释放,巩固行业龙头地位。

1月20日,中伟股份发布公告称,投资230亿元在广西钦州北部湾建设主要经营三元前驱体、四氧化三钴等项目,其中一期项目投资约100亿元,主要建设年产15万吨前驱体和7万吨金属镍钴及其综合循环回收设施。

中伟股份表示,公司目前三元前驱体产能已突破11万吨,四氧化三钴已建成产能约2.5万吨,现阶段生产处于满负荷状态。

格林美发布公告称,与嘉能可签署动力电池用钴原料战略采购补充协议,在2029年之前,嘉能可将向格林美供应不少于137800金属吨的钴资源(粗制氢氧化钴原料)。

此外,华友钴业和中伟股份还分别与青山实业签订6万吨和4万吨高冰镍的供应协议。

GGII分析认为,三元前驱体产能建设及认证周期较长,且上游企业与下游客户的绑定程度较深,市场竞争激烈。在此情况之下,头部三元前驱体企业有望借助产能规模和成本优势,继续保持领先优势,进一步扩大市场占比。

切换行业

切换行业

正在加载...

正在加载...