9月7日,蔚来公布营收同比增长21.8%至102.9亿元,创单季新高的2022年Q2财报。而且给出了相当亮眼的三季度指引,营收达到128.5亿元至136亿元。

但另一方面,核心数据却不容乐观:Q2,蔚来属于股东的净亏损为27.45亿元,同比扩大316.4%。单车亏损额达到了14万元,依旧面临着“卖的越多,亏的越多的状态”!

但不赚钱的不光是蔚来。

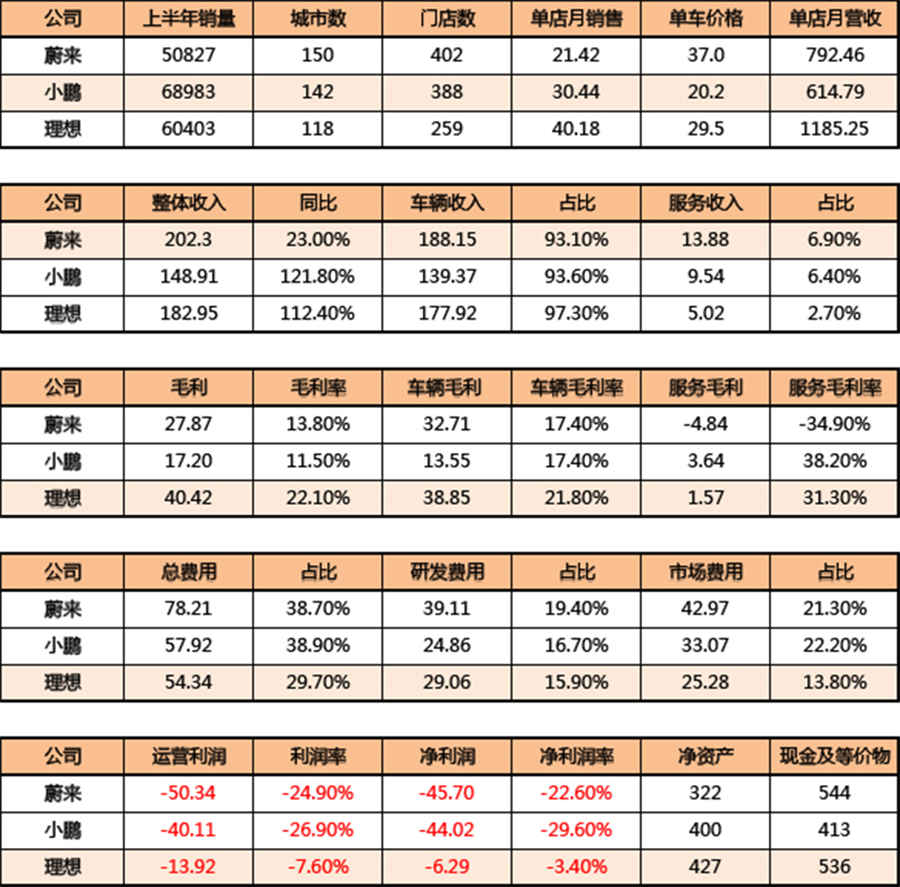

从财务数据来看,不管蔚来、小鹏还是理想,目前都没有实现单季度的盈亏平衡。表面上看,理想的财务数据最为健康,小鹏次之,而蔚来表现则差强人意。

但从财报后的电话会议来看,无论是谁,他们都雄心勃勃、自信慢慢的看好后续的发展。

但在车型繁荣的背后,头部新势力们却也有着属于自己的隐忧。

高端的蔚来何时赚钱?

蔚来的产品在造车新势力当中是最高端的,单车均价更是达到了40万+,完全超越奥迪在国内的30.8万的均价水平,媲美宝马的40万+均价。

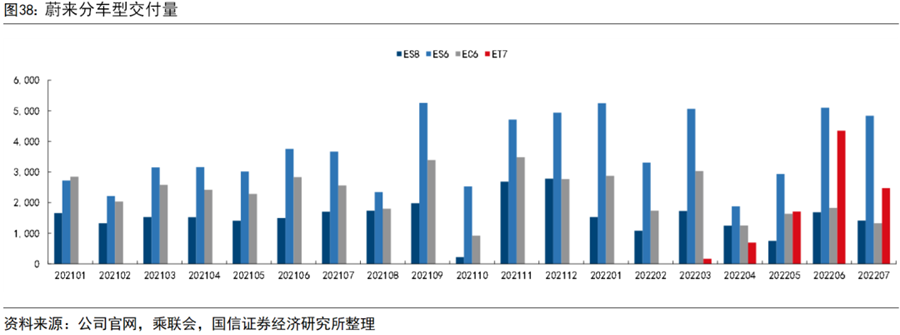

不过,蔚来自2018年ES8正式上市以来,已经推出了ES8、ES6、EC6、ES7、ET7、ET5六款产品,但目前为止还没有一款月销稳定破万的车型。

当然对于40万+价位的产品而言,月销破万并不是特别容易的事情,之前也只有BBA的主力产品能够做到。

只是随着新桥工厂的投产(规划产能15万辆),蔚来需要推出更多的热销车型。

而蔚来为了充实产品矩阵的方法,并不是直接下探到10-20万元的市场。而是通过多品牌实现价格的下探。

于是就有了“阿尔卑斯”和“萤火虫”两个子品牌,再外加40万+的蔚来品牌。用这三个品牌实现了对主流乘用车市场的全覆盖,而在蔚来内部,三大品牌也被视为像丰田的“铃木、丰田、雷克萨斯”的阶梯式品牌矩阵。

据悉,“阿尔卑斯”定位20-30万元市场,在这个品牌身上,基本看不到蔚来的身影,只会感受到类似的服务。产品对标特斯拉的Mode3和Y,价格还要便宜10%。

将会继承蔚来的换电体系(也会有BAAS),目前计划使用比亚迪和中航锂电的磷酸铁锂电池(已经定点),未来是一个在渠道、社区,APP,销售服务人员全部独立运营的品牌,计划最早在2024年实现首款车型的量产。

“萤火虫”定位10-20万元市场,是基于全球化的市场考量的品牌,将有自己独立的研发体系,前期只在欧洲市场销售。

据悉,首款车型是一款A0入门级轿车,定位类似于比亚迪海豚,售价10-20万人民币,折合2-3万欧元左右。新车将支持换电,搭载L2+级辅助驾驶,但不会搭载激光雷达和NOP。

目前,该车目前处于在研阶段,将与“阿尔卑斯”品牌同步在2024年实现量产,大概率会先在欧洲几个国家进行试点销售(早期不会在国内销售)。

从10-20万的“萤火虫”、到20-30万的换电版Model 3/Y的“阿尔卑斯”,再到40万+的“蔚来”(主品牌),很多人会质疑:蔚来连自己主品牌都没有实现盈利呢?怎么突然一下子经营这么多品牌?无论从人才、服务还是研发、生产上,蔚来能管理的过来么?

而比多品牌更大的问题不在于如何管理“多品牌”,而是如何尽快的实现季度的正向盈利,仅仅依靠蔚来现有的产品,即便月销2万也无法短期内实现月度盈亏平衡的。

品牌分散、产品矩阵分散、缺乏爆款、短期难以盈亏平衡,这就是蔚来目前最大的隐患。

精准的理想何处扩容?

理想在造车新势力中对细分市场的把握最精准。市场不得不承认理想的产品定义能力——理想ONE抓住了一个市场竞争最小的蓝海市场——大6/7座的家庭市场,并通过极致的性价比(与同级别、同尺寸的合资或者豪华品牌相比),来实现了销量的全面领先。巅峰时期理想ONE的月销量几乎超越同级别燃油车的销量之和。

但随着理想L9的发布、理想ONE的换代、L8的预告(多版本)以及L7更近一步信息发布,我们会发现:理想自始至终都是在吃同一个细分市场——简单来说,就是卷来卷去都是卷的自己。

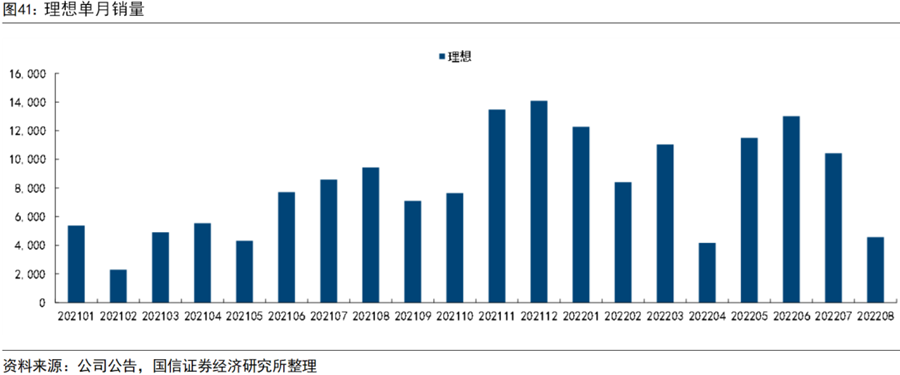

从L9上市后对ONE所产生的替代现象已经非常说明问题了。7、8月理想的上门客户在大量的流向更好的L9,而ONE几乎处于无人问津的状态了,8月的销量更是下滑到4571辆(含有少量的L9),环比下降56.14%。

而ONE的客户迅速减少,则直接导致理想迅速调整产品发布节奏,将原计划11月发布的L8的信息提前发布,并公开宣布即将停产ONE的消息。这也导致了在8月提车用户的极大不满,特别是在8月最后两周被销售催着提车的用户,不仅仅面临新购买的产品停产,更是在9月1日开始有了2万元的优惠促销。

这直接让不少消费者开始组织维权。一方面,这对于消费者预期管理的失败,但更重要的却是——产品规划过于集中于同一细分市场的必然结果。

如果我们用苹果最新的手机产品做类比的话:理想ONE=iPhone 13 pro ,L9=iphone 14 pro,MPV=iphone 14 pro max,L8=iphone 14 plus,L7=iPhone 14。这些产品本质上就是一款成功车型的上下左右衍生,都是面对中大型6/7座家庭市场(L8和L7的五座版本本质上也差不多),因此这个市场已经内卷的不得了。

L9发布了以后,由于产品全面领先ONE,所以客户呼啦啦都跑到L9这边了。等L8发布以后,更多的消费者也许会发现其实自己对5.2米的全尺寸SUV的需求没有那么大,大概率也一样会呼啦啦跑大L8这边。

产品矩阵过于集中于某个细分市场——这就是理想的最大隐患。

什么时候理想能够拿出另外一款完全不同于L8/L9的全新的爆款产品,理想才能够说真正有了“持续创造爆款”的能力。而不仅仅是像现在这样,更多依托于CEO的偏好和需求推出相应的产品的状态,也就真正能够实现年销量30万辆的突破了。

何人看重小鹏的智能?

小鹏在三家新势力中,以智能化表现最为知名。在2018年推出Xpilot 2.0智能驾驶系统,落地于G3(售价14.98-18.78万元),L1级自适应巡航系统实现量产;2019年推出Xpilot 2.5,首发落地于P7(售价21.99-40.99万元),L2级行车辅助系统实现量产;2020年推出Xpilot 3.0,在P7上首次实现高速NGP的量产;2021年推出Xpilot 3.5,首发落地小鹏P5的激光雷达版本,也就是P版(售价15.79-22.39万元)。

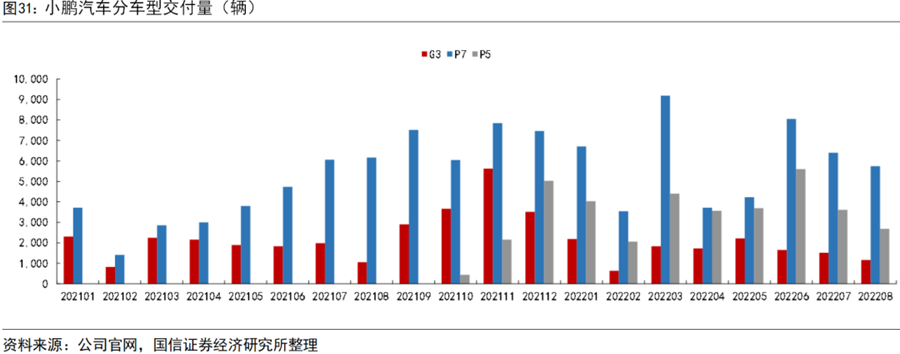

上述三款车型都是定位于主流市场的产品,但问题在于这三款车型并没有一款能够真正称得上爆款(月销持续破万),如果是蔚来是因为整体均价超过40万而艰难的话,理想35万的均价也实现了连续月销破万,而均价只有不到25万的小鹏反而没有任何一款车曾经实现了月销破万的成绩。

在2022年8月,小鹏G3/P7/P5的交付量分别为1,155/5,745/2,678辆,其中主力车型小鹏P7的销量已经滑落到5、6千辆的水平了,而距离巅峰的9500辆也只过去了不到6个月而已。

而小鹏原先寄予厚望的20万左右激光雷达+高阶辅助驾驶版本的P5自上市以来,月销始终保持在5000辆左右的状态。其中,P版(带激光雷达版本)的销量仅仅只占到全部P5销量的30%,远低于小鹏当初的预期。于是不得不在5月调整销售策略:减少充电等权益,而直接附赠不同版本的Xpilot的软硬件能力。这在小鹏第二季度的报表上也能够得以体现,整车的毛利降低了1.34个pct。

小鹏已经用销量证明了在20万元左右主流的市场上,智能化只能是“锦上添花”而无法实现“雪中送炭”。而真正愿意为智能化体验付费的群体主要集中在30万+的高端市场上,这也是G9作为小鹏的下一代产品平台如此重要的原因。

小鹏面临的另外一个问题是随着肇庆工厂的产能从10万到20万辆的提升之后(明年还有广州和武汉工厂各10万的产能),如何保证整体产能的利用率,毕竟如此庞大的固定资产开支是需要依靠每一款车型的销量来实现摊销的。

智能化并不能够小鹏带来全面领先的地位,再加上产品定位的不清晰,则成为小鹏的最大隐患。

切换行业

切换行业

正在加载...

正在加载...