在PSA的2020年H1的报告上,PSA宣布了自己的eVMP纯电动汽车专用平台,这也是在原有的EMP2的基础上,基于可以共有的基础上为纯电动汽车开发PSA的一个支持60kwh-100kwh的平台,在现有50kwh的基础上面向较大的车型。

01、2020年上半年的背景

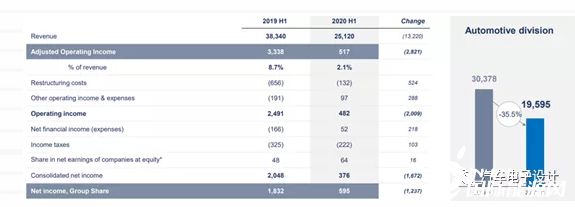

我们从PSA集团的财报开始看,2020年上半年实现营业收入251.2亿欧元,与2019年同期相比下滑34.5%;其中汽车业务的营业收入为195.95亿欧元,与2019年同期相比下滑35.5%。PSA经营利润为5.17亿欧元,下降了84.5%,汽车业务经营利润为7.31亿欧元,下降了72.5%,总体来看PSA在收缩阵线和缩减成本以后,在大环境不好的情况下能把经营利润率维持在3.7%,这个账本真的是很费心思的。

图1 PSA的2020H1业绩

汽车业务的主要原因就是全球的销量下降,主要是欧洲的销量下降,实际上降得最厉害的是中国,销量为2.2万台(标志10462台,雪铁龙11387台,DS 113台),下降了62.4%。这个规模来看,也没办法维持PSA在中国的生存,在缩减成本的大节奏下,中国市场只占全球2%的规模,可能意味着大的调整的开始。2020年,PSA集团预期欧洲汽车市场整体下滑25%,俄罗斯汽车市场和拉丁美洲汽车市场整体各下降30%,中国汽车市场整体下降10%。因此PSA和FCA整合过程也是不断缩减成本为导向的。

图2 PSA的全球销量

如下图所示,PSA目前在中国只有0.3%的市场份额,事实上PSA在整个亚洲和大洋洲总的销量上半年只有3.4万台,未来战略层面调整肯定是不可避免的事情。

图3 PSA的除欧洲外海外销量

在这个背景下,欧洲的需求就特别关键了,如下图所示,目前2020年H1的销量达到了24482台,混动销量为18754台,这个对应的去年的基数分别为3808和35台。因此下一步PSA的竞争关键是把满足欧洲长期经营的需求,把电动汽车往前推。2020年上半年成绩斐然,DS碳排已经低于80g了。

图4 PSA 2020年就是奔着CO2合规去的

所以从2020年-2022年,PSA的任务是在目前的e-CMP平台上,把C4、208、2008,Corsa,Mokka和DS3 Crossback等继续卖卖好。

02、PSA的eVMP平台

事实上,对于PSA来说,在欧洲主要的竞争来自于MEB和日产雷诺的Ariya这样的车,所以在目前的EMP2平台上,PSA一番魔改,把一个平的电池系统和四驱的两根轴布置进去弄出来这个eVMP平台。我们来看一下这个平台的特性:

电池容量从60kwh-100kwh,驱动功率覆盖范围到250kW

续航里程按照WLTP覆盖从400公里-650公里

电池继续采用标准化模组(导入更多的供应商),估计这个590方向的可能性大一些

可以兼容PHEV和HEV,也就是电池能变小,PHEV的演变路径也是这么做了,类似于BMW做的那个PHEV的布置位置和BEV的布置位置相似

2023年从欧洲的C-SUV开始量产

图5 eVMP平台1

图6 eVMP平台2

大方向上面,我们应该只能在欧洲看到这个平台在2023年的表现,而这个平台也可能需要更多的欧洲生产的元素配合电动汽车在欧洲的上量。事实上,我们现在可以围绕美国、欧洲和中国三个大的市场,去区分各个不同的平台的设计差异性。

有记者报道,PSA集团已正式和国内动力电池企业蜂巢能源签订采购合同,确认其将为PSA旗下中国及全球电动汽车配套,预计采购需求达7Gwh。这个估计和这个平台有些关系,这样PSA也有三家供应商了,CATL、蜂巢、潜在(和SAFT的JV)

小结、

PSA的eVMP平台也让未来的欧洲纯电动汽车,都从目前的中小型BEV开始往较大的BEV过度,我们应该能看到60、80、100kwh三个规格的主流需求对应WLTP的400、500和600km的车。我们可能从产品和技术层面都可以看到区域化的特点,而不是之前谈的很多的Globalization

切换行业

切换行业

正在加载...

正在加载...