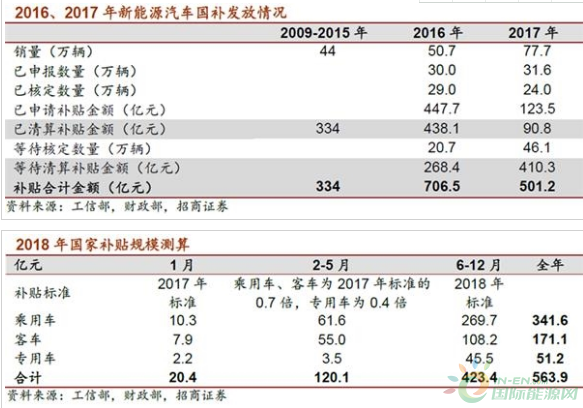

招商证券指出,由于2018年新能源车销量显著超预期,加上在2021年前补贴平稳退出的政策预期,市场均判断2019年补贴降幅将比较大。结合市场的补贴政策退坡力度预期,测算2019年国补总规模约310~340亿元,单车国补的下降幅度比较大,国补下降的部分,除了有部分分车型可能通过升级涨价传导外,大头需要车企和中游消化。

招商证券分析,电池环节通过材料降价和效率提升,有望实现15%~20%的成本下降。总体来看,2019年新能源中游大部分环节的盈利能力可能见底,后续有望逐步恢复。从终端看,全球新能源汽车产业可能在2020年开始一轮新的快速发展,在这个过程中,全球供应链的重心在加快向中国集中,仍看好

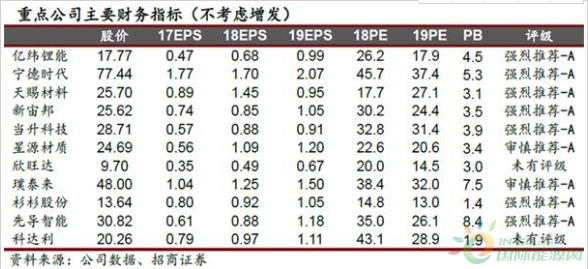

新能源车中游产业的投资机会,目前重点推荐为海外产业链、电解液环节的头部企业。

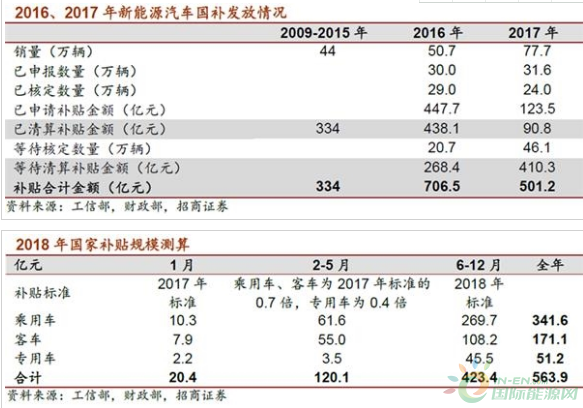

2016和2017年新能源汽车行业申报的补贴规模分别约707亿元、501亿元,2018年国补总规模可能在560亿元左右。结合市场预测的补贴退坡力度,根据两种不同版本的降幅假设,在160万辆销量假设下,测算国补规模约311亿元和341亿元,较2018年国补总规模降低45%、40%。如果2019年地补取消,降幅可能更大一些。整体看,招商证券认为今年补贴力度如果按市场预期幅度下降,对产业盈利冲击可能比较大,但明后年的影响会逐渐弱化。

据测算,2019年主力车型单车国补可能要下降2.4~3.5万元,若取消地补,单车补贴总额可能下降3~4万元以上,补贴的降幅需要车厂和产业链共同消化。综合考虑电池降价与补贴变化,A00和A0升级续航的必要性可能不如2018年,而A、B级车续航升级后可能具备一定提价能力。

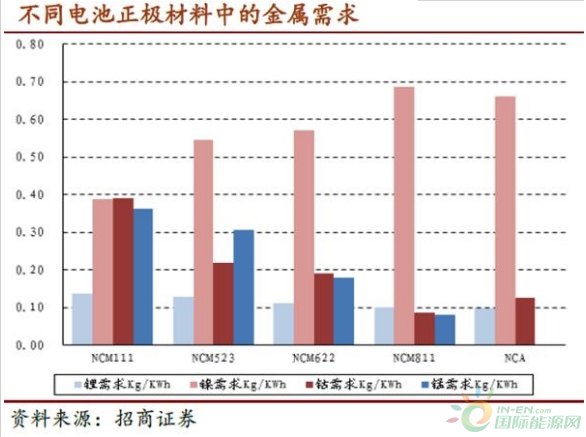

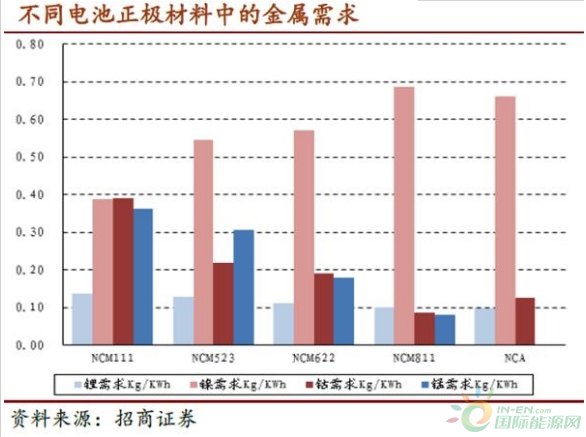

过去一年多,推广目录中的电池能量密度平均提升15%~20%,能量密度提升带来材料用量的减少和成本下降;再加上负极、隔膜价格在2019年可能仍会有所压缩,以及上游锂钴材料降价后对正极的传导,招商证券分析认为2019年电池系统成本有望下降15%~20%达0.7x元/Wh。如果车企给电池系统降价20%,主要电池公司毛利率可能降2~4个百分点。

招商证券指出,中游行业盈利能力可能在2019年见底。结合国内外终端增长与中游行业供给的扩张情况,中游行业主流企业盈利水平可能在2019年见底,后续将逐步恢复。

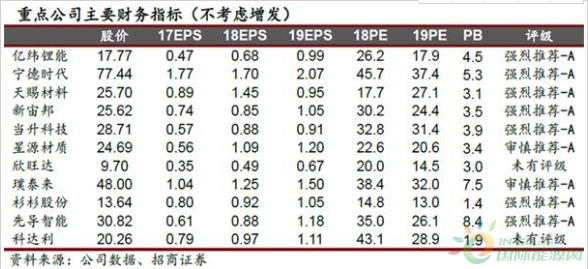

当前阶段,招商证券重点推荐方向是海外供应链,具有长周期的景气、同时受国内政策影响小以及盈利能力基本见底的电解液环节,业绩增长有一定确定性。个股继续推荐亿纬锂能、天赐材料、宁德时代、新宙邦;以及当升科技、星源材质、杉杉股份、璞泰来。