作为锂电池四大核心材料中唯一没有实现完全国产化的领域,

中国隔膜市场近年来受到资本市场的高度关注和追捧。

自2015年以来,中国隔膜行业并购和合资事件频出,以材料业上市公司为代表的兼具相关产业背景和雄厚资金实力的企业,纷纷加速对锂电池隔膜市场的布局速度。技术领先且市场占有率较高的优质隔膜企业如苏州捷力、河南义腾等陆续被并购,且交易价格不断攀升,2017年5月创新股份发布公告拟并购上海恩捷的支付对价高达55.5亿元。

资本市场给隔膜市场以最大的热情。6月13日,创新股份盘中冲击涨停板,收市大涨9.49%。事实上,创新股份自5月26日复牌以来,短短11个交易日,其累计升幅已达34.77%,并且后市仍有上涨的空间。另外,6月13日隔膜题材股整体表现都不错,如星源材质以涨停板收盘,如沧州明珠收市上涨5.15%。

规模

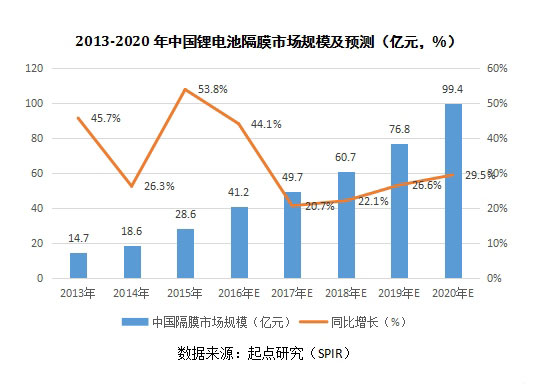

起点研究(SPIR)调研数据显示,2015年中国锂电池隔膜产值28.57亿元,同比增长53.81%。2016年中国锂电池隔膜产值达到41.16亿元,较上年同比增长44.05%,在全球锂电池隔膜市场份额占比为33.25%。预计到2020年,中国锂电池隔膜(含涂覆)市场将接近全球市场的40%,达到99.43亿元。

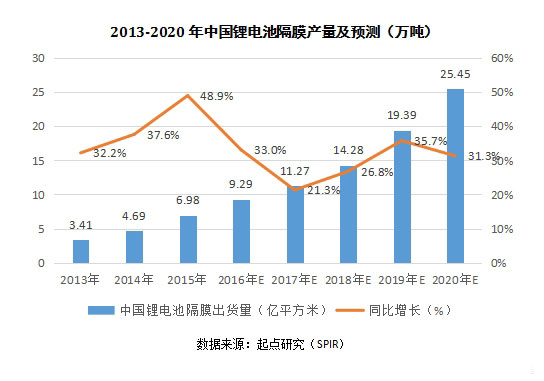

受国内新能源汽车市场继续爆发,动力锂电池出货激增影响,2016年中国锂电池隔膜市场取得快速发展。起点研究(SPIR)调研数据显示,2015年中国锂离子电池隔膜企业产量为6.98亿平方米,同比增长48.89%;2016年,中国锂电池隔膜产量为9.29亿平米,同比增长33.03%。预计到2020年,中国锂电池隔膜产量将达到25.45亿平方米。

随着中国锂电池企业的快速崛起,中国隔膜厂商正取得快速发展,市场份额也逐步上升,国内已涌现出一批规模和技术达到或接近世界领先水平的专业化隔膜企业,如星源材质、中科科技(格瑞恩)、金辉高科、河南义腾和沧州明珠等。以星源材质为例,规模上其2015年全球市场占有率已达到7%,位列全球第四;技术方面,星源材质的干法技术对标Celgard,湿法技术对标旭化成,产品获得下游电池厂商高度认可,与LG、比亚迪、国轩高科等优质客户形成稳定合作关系。

2016年隔膜国内消费量数据显示,隔膜的整体国产化率已经达到86%;其中干法隔膜早已完全实现了国产化;而国内湿法隔膜的出货量也达到3亿平米以上。不过,中高端湿法隔膜大多仍然依赖进口,60%以上中高端市场被日本、韩国、美国等国外隔膜厂商所占有。

潜力

锂电池的下游应用主要包括动力电池、消费类电池和锂电储能三大领域。2014年之前,受益于3C数码产品的需求扩张,消费类锂电池市场规模持续较快增长。2014年以来新能源汽车产业受政策支持和技术进步推动而高速发展,2014、2015年连续两年增速超300%。根据2016年的统计数据,动力电池已经跃升至锂电池消费结构中第一大需求,占比达48%。

消费类电子产品是锂电池自商用以来最主要的应用领域,2014年前后,由于市场趋于饱和,传统3C数码类电子产品的消费量均出现不同程度的下滑;而新兴需求端,如导航终端设备、智能可穿戴设备的市场规模则呈现较快扩张的态势;综合预计消费类锂电池销量增速将保持在5%以上。

动力电池是指为新能源汽车、电动自行车等提供动力来源的电池,目前几乎全部采用技术相对成熟的锂电池。在国家能源战略的指导规划下,2014年以来新能源汽车相关政策集中出台,加之国内动力锂电池技术不断进步,整个产业链进入高速发展期。受到新能源汽车需求爆发的直接拉动,2014年以来动力电池出货量也呈现同步高速增长态势。

2017年4月三部委发布《汽车产业中长期发展规划》,秉承《节能与新能源汽车产业发展规划(2012—2020年)》的精神,对未来10年我国新能源(600617)汽车行业的发展做出了明确的规划:到2020年,新能源汽车年产销达到200万辆;到2025年,新能源汽车占汽车产销20%以上。在此强有力政策的驱动下,预计2017-2020年动力电池复合增速将达到40%以上。

此外,电池储能作为锂电池的第三大应用领域,受限于技术、成本和政策不确定性等现实困难,目前应用规模有限;待未来政策风向和技术路线进一步确定后,储能电池有望迎来高速发展时期。

锂电池需求量的持续高速增长带来了整个锂电池产业链的高度景气,特别是作为整个产业技术核心环节的锂电材料领域,近年来行业增速不断加快;预期锂电池隔膜的需求量将保持30%左右的增速。

趋势

锂离子电池隔膜是锂离子电池产业链中最难和最后国产化的环节。目前国内锂离子电池厂商使用的中高端隔膜大部分依赖进口,进口隔膜价格高且供货周期长,在产品存在同质化趋向的情况下,锂离子电池隔膜将进入国产替代进程。根据起点研究(SPIR)对全球主流锂离子电池隔膜厂商的数据统计,2016年,星源材质、金辉高科、中科科技等几家国内隔膜领先企业合计占据全球的市场份额为10%左右。

首先,从经验和技术成熟度来看,随着国内锂离子电池隔膜厂商的技术进步、产业投入和规模扩大,达到可以替代进口使用的效果。其次,隔膜成本约占锂离子电池成本的10%-20%,同样规格和技术参数的国外产品价格显著高于国内产品,偏高的进口隔膜价格对国内锂离子电池厂商构成一定的压力,促使其在选择供应商时向性价比更为合理的国产替代隔膜倾斜。

此外,国内锂离子电池隔膜厂商通过提高生产工艺流程和控制一体化的程度,加强对客户的技术支撑和服务,为客户提供更及时和快捷的配送方式,有效缩短供货周期。因此,在产品品质不断提升的情况下,价格优势和完善的销售体系支持将成为隔膜产业国产化替代进口的最主要动力。