8月18日,格力电器公布发行股份收购资产的议案,公司拟作价130亿收购珠海银隆新能源有限公司100%股权,收购完成后,珠海银隆将成为格力电器的全资子公司。

收购方案显示,珠海银隆100%股权截至评估基准日2015 年12 月31 日的评估值为129.66 亿元。考虑到评估基准日后,珠海银隆收到股东缴付的投资款9000万元,珠海银隆的股东全部权益价值应增加9000 万元至130.56亿元。经各方协商,各方一致同意本次收购总价款为130亿元。广东银通投资控股集团有限公司、珠海厚铭投资有限公司等八个发行对象承诺:珠海银隆于2016年度、2017年度和2018年度三个会计年度内的实际净利润数分别不低于7.2亿元、10亿元和14亿元。

公司将以15.57元/股的价格向珠海银隆全体股东发行834,938,974股新股购其100%股权,同时以15.57元/股的价格向不超过十名特定投资者非公开发行股份募集配套融资,本次募集配套资金金额不超过本次发行股份购买资产交易价格总额的100%,为不超过100 亿元,发行股份数量上限约为642,260,757 股。本次募集配套资金的发行对象包括珠海格力集团有限公司、公司员工持股计划、广东银通投资控股集团有限公司以及其他长期战略投资者,锁定期三年。配套资金将投向河北银隆年产14.62亿安时锂电池生产线项目、石家庄中博汽车有限公司搬迁改造扩能项目(二期)河北银隆年产200MWh 储能模组生产基地建设项目、河北广通年产32,000 辆纯电动专用车改装生产基地建设项目、珠海银隆总部研发中心升级建设项目。

发布收购议案的当日,格力电器还发布了2016年中报,公司上半年实现营收491.82亿元,较上年同期下降1.85%;实现归属于母公司所有者的净利润64.02亿元,较上年同期增长11.92%。

报告期内,公司开始了智能装备的全面规划布局,根据产业分布现状,公司选择珠海、武汉、杭州、成都四地作为格力智能装备的主要研发或生产基地,公司以“精工品质,格力创造”为宗旨,坚持自主研发,精益制造,掌握工业自动化核心技术;现智能装备产品已覆盖了伺服机械手、工业机器人、智能AGV、智能仓储、智能检测、换热器专用机床设备、无人自动化生产线体、数控机床等多个领域,超百种规格产品。

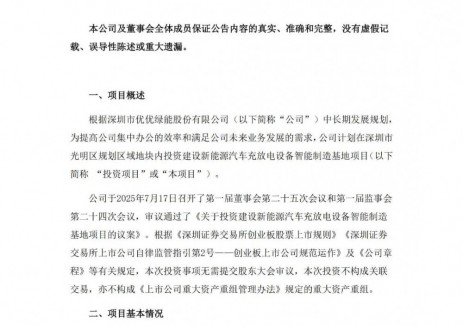

公司表示,在当前经济增长放缓,市场相对平衡和饱和的情况下,为实现下一个“千亿”的目标,公司迫切寻求转型,寻找新的收入和利润增长点。基于新能源汽车和储能领域广阔的市场空间,以及珠海银隆新能源有限公司在锂电池、新能源汽车及储能领域具备核心技术能力,考虑双方在产业生态、核心技术、研发资源、销售网络和资源、供应链、财务等多方面均具有较强的协同效应,公司积极推动并购珠海银隆新能源有限公司的工作。

切换行业

切换行业

正在加载...

正在加载...