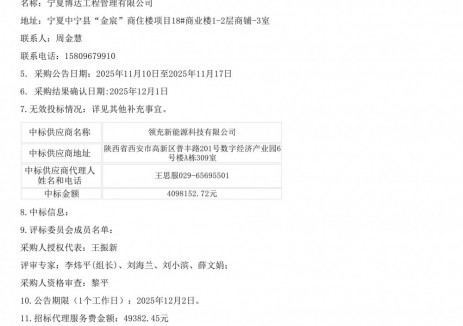

利好政策加码添了一把“火”。先是补贴新政给予初步认可,换电车型不受新能源乘用车补贴前售价须在30万元以下(含30万元)规定限制。

紧接着,作为新基建的重要组成部分,换电站首次写入2020年政府工作报告,将“建设充电桩”扩展为“增加充电桩、换电站等设施”。而北京、广州等城市积极响应号召,电动出租车主张换电技术路线。

车企快速反应。除北汽与蔚来一直布局的企业外,近期,吉利注册了新商标“易易换电”专注于换电,服务产品将支持换电网约车,而上汽乘用车也宣布R标旗下车型将支持换电模式。

车型布局在快速推进。工信部333批新车公告首次出现换电车型,系蔚来汽车申报的ES6、ES8换电版。而搭载宁德时代的北汽EU5换电版、国轩配套的枫盛汽车多用途乘用车接连亮相334批公告,成都大运、江西昌河亦申报了换电版专用车型。

政策与市场的热捧,得益于换电模式可有效降低购车成本及充电等待时间等痛点,同时提升电动汽车的残值率等。

不过,作为一种新的商业模式,换电模式依然存在车电分离法规不健全、电池标准不统一、换电站建设成本高昂、盈利模式待解等难题。

北汽新能源相关负责人对外表示,换电最大的阻碍是兼容性,需要把所有的机械接口、电气接口、通讯协议全部标准化,且里面的电量可实现系列化。蔚来电池管理副总裁沈斐也表达了类似的观点,并强调“标准化其实挺难”。

业内人士一致认为,只有做到电池标准化,实现换电规模化推广,才能有效推进车电价值分离真正落地,降低消费者的购车成本,解决二手车残值问题等。

运营场景优势凸显 规模化困难重重

随着补贴逐步退出,换电模式在价格、使用便利性、可靠性等优势凸显,尤其在出租、网约车等特定运营场景有望迎来新一轮增长。

国内布局换电企业主要分为两类,一是伯坦科技、奥动新能源、玖行能源、中达通广、中能高聚等第三方换电运营商。二是车企背景的换电运营商,包括北汽新能源背景的蓝谷智慧能源、吉利背景的枫盛汽车、蔚来汽车背景的蔚来能源、力帆汽车背景的移峰能源等。

记者获悉,当前仅奥动新能源、蔚来汽车及伯坦科技等少数企业实现换电站规模运营。

中国充电联盟数据显示,截止2020年5月,国内新能源汽车换电站保有量为449座,均由奥动新能源、蔚来汽车及伯坦科技3家建设。其中奥动新能源222座,占比近5成,蔚来和伯坦科技分别为133座和94座,占比依次为29.6%和20.9%。

奥动新能源主要与北汽新能源共同布局出租车换电,双方计划年底在京新增1.4万辆换电车辆和至少90座换电站;蔚来换电则针对C端用户,作为其品牌的增值及竞争力核心,目前其换电车辆占比近半;伯坦科技则基于换电体系构建“车电分离、里程计价”的商业模式,主要客户包括东风和力帆等。

一个不容忽视的事实是,除蔚来汽车布局C端换电外,国内其他运营商集中在出租车、网约车等运营车辆等特定场景,并正从乘用车领域拓展到商用车。

包括华菱星马、北奔重汽、北汽福田等商用车企纷纷入局换电重卡,主要用于专线运输、支线短倒、港口内倒、干线运输等。采用换电模式能快速换电,满足重卡高频运营车型的需求,提高车辆运营效率、回报率和便利性等。

相较于私人市场,运营车辆更适合换电模式的原因有两方面:

一是,运营车辆通常是定制车型,品牌相对集中,电池规格相对一致,标准化程度较高,对动力电池寿命和维护要求较高,符合电池更换模式的技术要求。此外通过车电分离,换电模式可大幅减少初期投入。

二是,运营车辆对运营效率要求很高,普通充电模式容易导致运营效率低下,换电模式则可以通过构建能源服务网络,大幅提高运营车辆效率,易形成可持续发展的商业模式。

多位业内人士坦言,换电模式作为充电的一个补充,是一种新的商业模式值得鼓励。但目前使用规模十分有限,且换电站的建设也需求庞大的资金,规模推广需克服重重挑战。

最大的阻碍是要实现电池标准化。当前不同车企及不同车型间,使用的电池包完全不同,这就要求换电运营商储备和管理五花八门的电池包,将极大地提高其运营成本,降低运营效率。

不过,多家电池企业负责人直言,换电模式下的电池包开发设计在技术上没有难度,且换电模式对电池包出货量的直接拉动作用不会太大,更多的是隐性受益,包括换电车型的配套开发、共同运营换电服务、便于后期梯次利用等。

此外,电池包的平台化、通用化开发,实现不同车型、不同电池技术路线的兼容,也能够实现规模降本。

可以预见的,在政策及市场的双重推动下,换电模式在运营租赁及重卡等商用车特定场景有望迎来新一轮的增长,同时拉动新一轮的电池需求。

当前众多电池企业在与主机厂配合积极布局换电模式,进一步加深与主机厂的合作。如宁德时代正在探索车电分离模式,拓展电池后市场维修保养新业务;国轩已经在和主机厂设计换电方案等。

切换行业

切换行业

正在加载...

正在加载...